Лукойл

Рекомендации по приобретению акций из эфира Василия Олейника от 6 сентября 2024:

Продолжение:

Рекомендации по приобретению акций из эфира Василия Олейника от 6 сентября 2024:

1. Нефтяные компании: Особое внимание уделялось таким компаниям, как "Лукойл", "Газпром нефть", "Сургутнефтегаз" и "Транснефть". Привлекательность данных акций обусловлена высокой дивидендной доходностью и устойчивостью к инфляционным процессам и девальвации рубля. В частности, отмечалось, что "Лукойл" за 6 лет может удвоить капитал инвесторов исключительно за счёт дивидендных выплат, даже без учёта роста стоимости акций.

2. Экспортные компании: Организации, ориентированные на экспорт, такие как "Сургутнефтегаз", также получили дополнительные рекомендации на фоне слабого рубля. Ослабление рубля выгодно экспортёрам, так как их доходы в национальной валюте возрастают.

3. Стратегия покупок: Автор вложил около 40% своего капитала в акции российских компаний и завершил покупки в начале недели, подчеркнув, что не планирует дальнейшего увеличения этой доли в российском рынке.

4. Дивидендные акции: В ближайшие два месяца российские предприятия выплатят примерно 650 миллиардов рублей дивидендов, что также является стимулом для покупки акций, особенно у ведущих экспортёров.

В итоге, основными рекомендациями стали вложения в акции нефтегазового сектора и компаний-экспортёров, с упором на дивидендную доходность и девальвацию рубля как позитивный фактор.

https://www.youtube.com/watch?v=YpKDhoVwasU

#ВасилийОлейник #Олейник #Рекомендации #акции

#РынокАкций #Коррекция #Инфляция #Инвестиции #ДолгосрочныеИнвестиции #ФондовыйРынок #РоссийскийФондовыйРынок #Рубль #ЦентральныйБанк #Дивиденды #Нефть #Экспортёры #Нерезиденты #ФондовыйКризис #СтавкиЦБ #Экономика #Прогнозы #ДеньгиНеСпят #Лукойл #ГазпромНефть #Сургутнефтегаз #Транснефть #Совкомфлот

Рекомендации по покупке акций от 30 августа 2024 года от Василия Олейника в программе Деньги не спят

Канал: Деньги не спят

Дата: 30 августа 2024

Рекомендации по покупке акций от 30 августа 2024 года от Василия Олейника в программе Деньги не спят

https://www.youtube.com/watch?v=xmmskluA6tw

Газпром нефть — Василий Олейник отмечает, что акции этой компании остаются стабильными и их стоит покупать, особенно на фоне коррекции на рынке. Газпром нефть имеет хорошие промежуточные дивиденды, которые могут составлять около 8%.

Лукойл — Олейник считает акции Лукойла привлекательными из-за отсутствия долга и большой подушки кэша. Ожидается, что дивидендная база за полугодие может составить 500-575 рублей на акцию, что обеспечит дивидендную доходность около 16%.

Московская биржа — Эта компания демонстрирует значительный рост комиссионного и чистого процентного дохода. Автор планирует усреднять позиции, покупая акции Московской биржи на падающем рынке.

Сургутнефтегаз (привилегированные акции) — Эти акции показывают устойчивость даже на падающем рынке, особенно в условиях ослабления рубля.

Сургутнефтегаз (обыкновенные акции) — Также рассматривается покупка обычных акций Сургутнефтегаза с расчётом на возможный будущий рост их стоимости.

#ГазпромНефть #Лукойл #МосковскаяБиржа #Сургутнефтегаз #СургутнефтегазПривилегированные #СургутнефтегазОбыкновенные #Олейник #ВасилийОлейник #ДеньгиНеСпят

Рынок висит на волоске: от каких акций нужно избавляться / Пойдет ли Россия по турецкому сценарию?

Канал: Деньги не спят

Дата: 23 августа 2024

Рынок висит на волоске: от каких акций нужно избавляться / Пойдет ли Россия по турецкому сценарию?

Текущая ситуация на рынке

На протяжении последних четырех месяцев российский фондовый рынок испытывает значительное снижение. Основной причиной падения является сочетание уже известных факторов, таких как высокая стоимость активов относительно ставок, замедление экономики и геополитическая напряженность. Однако к ним добавились новые риски, включая выход нерезидентов и введение санкций против ключевых российских компаний.

На данный момент индекс МосБиржи упал на 24% по сравнению с последним максимумом. Некоторые акции достигли своих поддержек, и в некоторых компаниях продавец практически отсутствует, что может свидетельствовать о достижении финальной фазы коррекции. Однако автор считает, что это еще не финал, и предсказывает дальнейшее падение до уровня 2500 по индексу МосБиржи, что будет соответствовать 30-процентной коррекции от предыдущих максимумов.

Основные факторы давления на рынок

Среди факторов, оказывающих давление на рынок, автор выделяет:

1. Новые санкции США: Новые санкции касаются таких компаний, как ГМК, Евраз, Мечел, МосБиржа, Новатэк, и могут существенно повлиять на их котировки и, в конечном счете, на весь рынок.

2. Выход нерезидентов: Процесс выхода дружественных и недружественных нерезидентов усиливается, что оказывает дополнительное давление на рынок. Это выражается в ликвидации позиций и выливании депозитарных расписок на российский рынок.

3. Инфляция и девальвация рубля: Автор ожидает дальнейшего ухудшения ситуации с бюджетом, что приведет к ослаблению рубля и росту инфляции, что, в свою очередь, затруднит снижение процентных ставок.

Стратегии управления портфелем

Автор активно пересматривает свой инвестиционный портфель в условиях текущей нестабильности. Некоторые акции были проданы, а другие доли увеличены. При этом большая часть средств автора остается в акциях, несмотря на падение рынка, что объясняется желанием сохранить долгосрочные перспективы.

Продажа и покупка активов

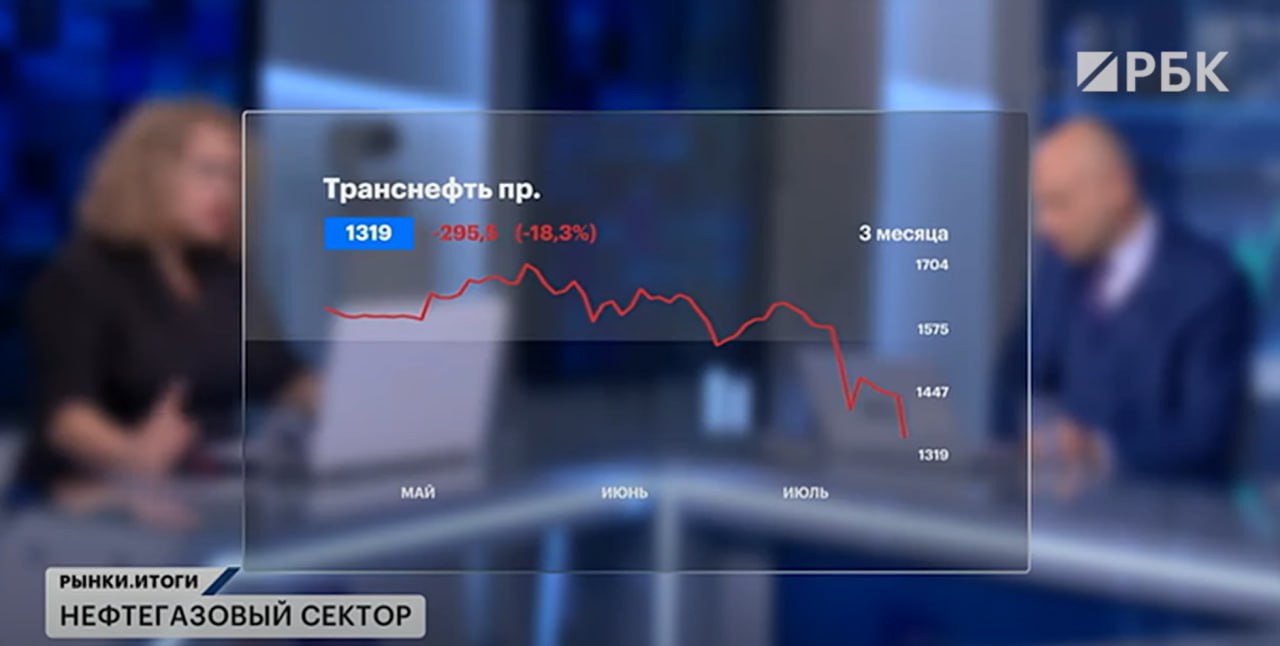

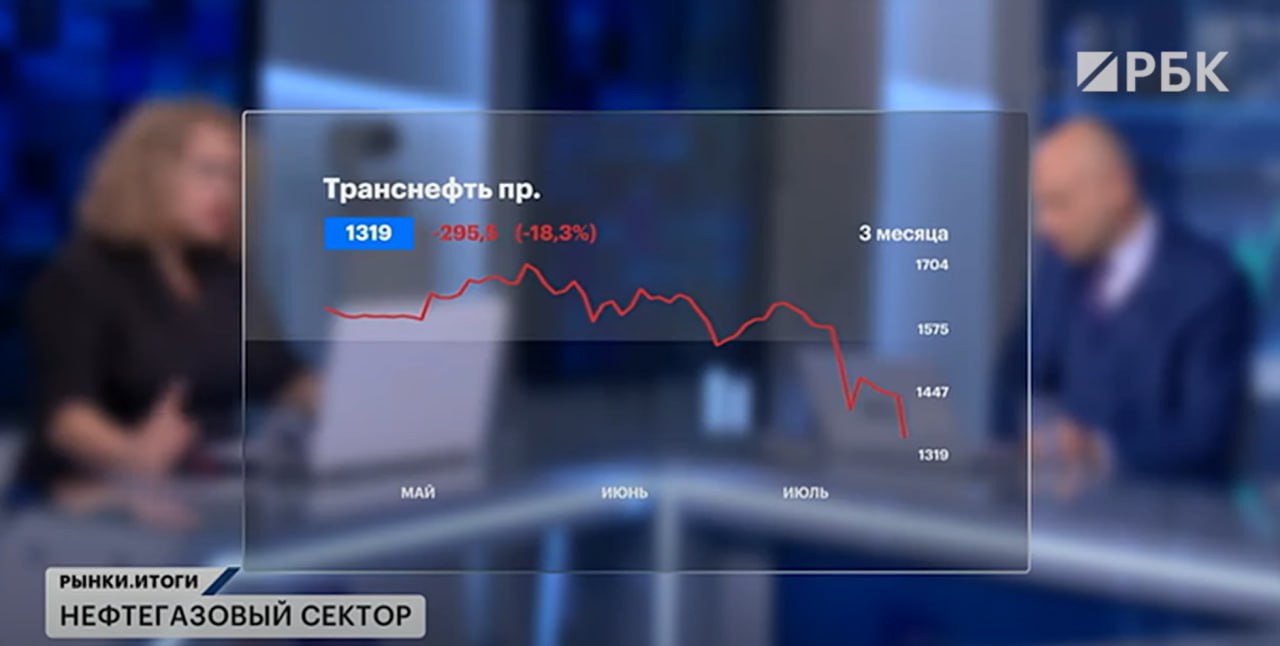

На текущей неделе автор продал некоторые активы, включая Газпром и Озон, и увеличил долю в других компаниях, таких как Лукойл, Транснефть, Газпромнефть и Сургутнефтегаз. Эти компании, по мнению автора, могут выиграть от ослабления рубля.

Потенциал для роста

Автор также считает, что определенные компании имеют потенциал для роста, несмотря на текущую ситуацию. Среди них выделяются ТКС Групп, Новатэк, Лукойл, Транснефть, Яндекс и Сургутнефтегаз. В частности, Новатэк, по мнению автора, торгуется по крайне низким мультипликаторам, что делает его привлекательным для долгосрочных инвесторов.

Риски и прогнозы

В ближайшие месяцы автор ожидает продолжения давления на рынок, связанного с ухудшением бюджетной ситуации, возможным дальнейшим ослаблением рубля и ростом инфляции. В условиях роста ставок и экономической нестабильности автор призывает инвесторов к осторожности и сохранению кэша. В то же время он продолжает активно инвестировать в компании, которые, по его мнению, имеют наибольший потенциал в текущих условиях.

Заключение

Автор выражает обеспокоенность тем, что российский рынок может пойти по турецкому сценарию, где ослабление национальной валюты и рост инфляции приведут к обесцениванию активов и ухудшению экономической ситуации. В этих условиях важно выбирать наиболее надежные и устойчивые компании для инвестиций, избегать рисковых активов и сохранять часть средств в кэше для обеспечения гибкости в случае дальнейшего падения рынка.

https://www.youtube.com/watch?v=zwYqqxhDbUY

#РоссийскийРынок #Акции #Инвестиции #Санкции #Экономика #Девальвация #Инфляция #ФондовыйРынок #Портфель #ТКС #Новатэк #Лукойл #Транснефть #Яндекс #Сургутнефтегаз #СтратегииИнвестиций #Риски #ТурецкийСценарий

Иранского сценария не будет? Ставка убьет рынок акций, ЛУКОЙЛ перекуплен, рост инфляции

Канал: РБК Инвестиции

Дата: 23 июля 2024

https://www.youtube.com/watch?v=RwcYDf9jzkY

Иранского сценария не будет? Ставка убьет рынок акций, ЛУКОЙЛ перекуплен, рост инфляции

Краткое содержание

Статья обсуждает ключевые события на российском рынке акций и экономические тенденции. Рассматриваются показатели индекса Московской биржи, финансовые результаты крупнейших российских банков, прогнозы по производству и экспорту удобрений, а также влияние ключевой ставки на рынок акций. Поднимаются важные события, такие как увеличение поставок удобрений в Евросоюз и первые танкерные поставки арктической нефти в Китай. Также обсуждается инфляция и будущее повышение ключевой ставки.

Основные моменты:

Индекс Московской биржи:

- Индекс Московской биржи вырос пятый торговый день подряд, достигнув ключевого рубежа в 3000 пунктов.

- Акции ФосАгро и ВТБ показали лучшие результаты благодаря финансовым показателям за июнь.

- Аэрофлот также продемонстрировал хорошую динамику, увеличившись на 34%.

Банковский сектор:

- 12 крупнейших банков России сократили прибыль за первое полугодие, однако Совкомбанк и ВТБ выглядят неплохо.

- Почтабанк показал худшие результаты среди банков.

- Дочерние компании иностранных организаций продолжают демонстрировать впечатляющие результаты.

Курс валют:

- Доллар стоит 87.78 рублей, евро — 95.76 рублей, юань — ниже 12 рублей.

Экспорт удобрений:

- Евросоюз нарастил импорт российских удобрений в 1,7 раза до почти 2 млн тонн.

- Поставки калийных удобрений в ЕС увеличились в четыре раза.

- Основные покупатели: Польша, Франция, Германия, Италия.

- Европейские санкции не распространяются на поставки удобрений, хотя введены персональные санкции против российских бизнесменов и топ-менеджеров компаний, занимающихся производством удобрений.

- Прогнозируется рост производства и экспорта удобрений в 2024 году на 10%.

Перевозка нефти:

- Газпромнефть отправила первую танкерную партию арктической нефти в Китай.

- Стоимость жиженых углеводородных газов снизилась более чем на 4% до почти 30,000 рублей за тонну.

- Участники рынка ждут продолжения коррекции.

Влияние ключевой ставки:

- Обсуждается влияние ключевой ставки на российский рынок акций. Высокая ставка может усилить падение рынка.

- Анализируется историческая взаимосвязь между ключевой ставкой и индексом РТС.

- Рост ставок ранее приводил к локальным минимумам на рынке акций, а низкие ставки — к росту рынка.

Прогнозы и стратегии:

- Стратегия инвестирования: продавать акции при первом повышении ставки и покупать при первом снижении.

- Вопрос, когда достигнет пик ставки, остается открытым. Возможно, пик уже был в декабре, либо он ожидается в сентябре.

- Инвестиционные консультанты начинают ориентировать на безрисковую доходность облигаций, предлагая доходность 16% и более.

Мнения экспертов:

- Элс Марламов обсуждает влияние ключевой ставки на российский рынок акций.

- Российский рынок акций страдает от отсутствия рационально мыслящих нерезидентов и доминирования частных инвесторов.

- Высокие ставки могут привести к замедлению экономики и рецессии, что негативно скажется на акциях.

- Анализируются акции ЛУКОЙЛ, ВТБ, Газпром, Норникель, Сургутнефтегаз. Особое внимание уделяется дивидендной политике и корпоративным событиям.

#РынокАкций #Экономика #КлючеваяСтавка #МосБиржа #БанковскийСектор #КурсВалют #ЭкспортУдобрений #Газпромнефть #Инвестиции #ПрогнозыЭкспертов #ФинансовыеНовости #ЛУКОЙЛ #ВТБ #ФосАгро #Газпром #Норникель

Топ-6 акций на просадке. Какие российские акции купить сейчас?

Канал: БКС Мир инвестиций

Дата: 20 июля 2024

https://www.youtube.com/watch?v=HlZhhPlIp30

Топ-6 акций на просадке. Какие российские акции купить сейчас?

Пересказ видео "Какие российские акции купить сейчас: Топ-6 акций на просадке"

В этом выпуске шоу "Без плохих новостей" на канале "БКС Мир инвестиций" с Максимом Шеиным обсуждаются российские акции, которые стоит рассмотреть для покупки в условиях текущего снижения рынка. Дивидендный сезон завершился, и теперь рынок может показать рост.

За последний месяц российский фондовый рынок снизился на 4%, что связано с продажами дружественных нерезидентов. Однако, эти продажи закончились, что дало повод для закрытия коротких позиций и роста индекса Московской биржи.

Основные факторы влияния на рынок:

1. Процентные ставки: Рост процентных ставок больше не оказывает существенного давления на рынок, так как это уже заложено в текущие цены акций.

2. Дивиденды: Завершение дивидендного сезона сняло нагрузку с индекса Московской биржи.

Топ-6 акций, которые стоит рассмотреть:

1. Башнефть:

- Восстановление добычи до 20 млн тонн в год.

- Потенциал роста акций около 50%.

2. FixPrice:

- Высокая операционная рентабельность.

- Потенциал роста акций более 80%.

3. Совкомбанк и Банк Санкт-Петербург:

- Оптимальное соотношение темпов роста и маржинальности.

- Потенциал роста более 50%.

4. ИнтерРАО:

- Высокая отдача на инвестированный капитал.

- Потенциал роста минимум 100%.

5. Эталон:

- Сбалансированность с точки зрения роста и маржинальности.

- Потенциал роста 53%.

Вопросы и ответы:

- Ключевая ставка и доходность облигаций: Ожидается повышение ставки до 17%, что может привести к росту доходностей облигаций.

- Влияние на рубль: Снижение нормы обязательной продажи валютной выручки скорее ослабит рубль, чем укрепит его.

- Корпоративные облигации: Рекомендованы облигации таких компаний, как Газпром, МТС, Норникель и другие.

Дополнительные акции для инвестиций:

- Газпром: Потенциал роста за счет выхода на иранский рынок.

- ВТБ: Позитивный взгляд на фоне обновления целевой цены.

- Лукойл: Ожидаются рекордные дивиденды, хотя акции временно под давлением.

Конкурс и подписка:

- Победитель конкурса прошлого выпуска получил футболку от БКС.

- В следующем конкурсе разыгрываются книги для подписчиков канала и пользователей Профита.

Важные события недели:

- Заседание Банка России, ожидаемое повышение ставки до 17%.

- Начало торгов акциями МКПАО Яндекс на Мосбирже.

- Публикация отчетов Северстали, Русагро, группы Позитив и Юнипро.

Заключение:

Максим Шеин поблагодарил зрителей за лайки, комментарии и подписки, и пригласил их участвовать в следующем конкурсе, а также следить за новыми выпусками и эфирами на канале.

https://t.me/briefly_finance_and_invest

#инвестиции #акции #дивиденды #Башнефть #FixPrice #Совкомбанк #ИнтерРАО #Эталон #Газпром #ВТБ #Лукойл

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

Канал: РБК Инвестиции

Дата: 18 июля 2024

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

https://www.youtube.com/watch?v=HcF5x4V-vdw

В передаче обсуждались следующие рекомендации по покупке акций и инвестиционным стратегиям:

1. Сургутнефтегаз (привилегированные акции):

- Рекомендации: Акции упали на 20% после дивидендного гэпа. Инвесторам рекомендуется держать эти акции, так как обычно они восстанавливаются в течение 10 дней. Если акции не восстановятся, возможно более глубокое падение до уровня 42 рублей.

- Технический анализ: Важно, чтобы акции закрепились выше отметки 48 рублей. Если этого не произойдет в ближайшие 10 дней, возможна длительная просадка.

2. Газпром:

- Рекомендации: Акции временно сняты с рекомендаций. Технический анализ показывает нисходящий тренд. Инвесторам рекомендуется наблюдать за отметкой 117 рублей, так как её пробой может усилить падение акций.

3. Лукойл:

- Рекомендации: Для покупки акций рекомендуется обратить внимание на отметку 7100 рублей. Если цена закрепится выше, это будет сигналом для инвесторов. Альтернативно, если акции упадут до уровня 5150 рублей, это может стать новой точкой входа.

4. Новатэк:

- Рекомендации: Акции находятся в нисходящем тренде с ноября 2023 года. Инвесторам рекомендуется обратить внимание на уровень 800 рублей для возможных покупок.

5. Русагро:

- Рекомендации: Инвесторам рекомендуется держать акции только в случае, если они закрепятся над уровнем 1700 рублей. В противном случае, возможно падение до 800-700 рублей.

6. Сбербанк (привилегированные акции), Московская биржа, Банк Санкт-Петербург:

- Рекомендации: Эти акции считаются сильными с точки зрения технического анализа и рекомендуются для долгосрочных инвестиций.

7. Инфляционные облигации (ОФЗ):

- Рекомендации: Рекомендуется как альтернатива недвижимости для защиты от инфляции. Они обеспечивают доходность выше инфляции и не требуют значительных первоначальных вложений.

#Сургутнефтегаз #инвестиции #акции #теханализ #Газпром #Лукойл #Новатэк #Русагро #Сбербанк #МосковскаяБиржа #БанкСПБ #долгосрочныеинвестиции #ОФЗ #облигации #инфляция

Качели индекса Мосбиржи, обвал акций МТС, перспективы «Новатэка» и «Газпрома»

Канал: РБК Инвестиции

Дата: 16 июля 2024

Качели индекса Мосбиржи, обвал акций МТС, перспективы «Новатэка» и «Газпрома»

https://www.youtube.com/watch?v=riUCql5ocJI

Рекомендации по инвестициям

Газпром

- Акции Газпрома: несмотря на общее снижение рынка, акции Газпрома оставались в плюсе и к вечеру потянули рынок вверх.

- Поставки трубопроводного газа: увеличились как в Китай, так и в Европу. Поставки в Европу выросли на 24% в первом полугодии, а в Китай более чем на треть.

- Транзит газа через Украину: ожидается, что Евросоюз продлит соглашение по транзиту газа через Украину до 2025 года, что поддерживает акции Газпрома.

X5

- Увеличение объема продаж: во втором квартале общий объем продаж увеличился на 25%.

- Средний чек: вырос на 12% год к году.

- Торговля акциями: акции компании пока не торгуются, ожидается возобновление торгов осенью.

Золото

- Новые рекорды по стоимости: на спотовом рынке золото достигло стоимости 2466 долларов за унцию, а на биржевых торгах – до 1470 долларов.

Яндекс NV

- Обратный выкуп акций: планируется проведение обратного выкупа акций.

- Возобновление торгов: ожидается возобновление торгов акциями компании.

Долгосрочные облигации

- Фиксированная доходность: рекомендуется рассматривать инвестиции в инструменты с фиксированной доходностью, особенно долгосрочные облигации с доходностью 16.2%.

- Риск реструктуризации: нужно учитывать возможность реструктуризации компаний через 10 лет и соответствующие риски.

Газпромнефть

- Высокие дивиденды: компания выплачивает высокие дивиденды и является перспективной для инвесторов.

Инвестиции в искусство

- Диверсификация портфеля: рекомендуется диверсифицировать вложения за счет предметов искусства.

- Риски и доходы: вкладываться лучше в несколько работ, чтобы минимизировать риски.

Рекомендации управляющего портфелем Дмитрия Александрова

- Диверсификация по валютам и инструментам: в портфеле должны присутствовать доллары США, евро и замещающие облигации, которые рассчитываются в рублях по курсу Центробанка.

- Рублевая часть портфеля: состоит из денежных рынков, облигаций и акций.

- Московская биржа: получает проценты от операций с ликвидностью.

- Intero: стоит дешевле, чем объем кэша на балансе компании.

- Сбербанк: платит высокие дивиденды, продолжает показывать хорошие результаты.

- Газпромнефть: флагман для Газпрома, стабильные высокие дивиденды.

- Инструменты биржевого рынка: рекомендуется также рассматривать инвестиции в предметы искусства для диверсификации.

Лукойл

- Выкуп своих акций: есть неочевидный катализатор – разрешение комиссии на выкуп своих акций за полцены у недружественных нерезидентов.

- Рост капитализации: если выкуп произойдет, капитализация компании может вырасти на 15-30%, что приведет к увеличению выплат дивидендов.

Рынок облигаций

- Госдолг и облигации с фиксированной доходностью: предпочтительно инвестировать в государственные облигации, чтобы сократить риски дефолта.

#Газпром #X5 #Золото #Яндекс #Облигации #Газпромнефть #Инвестиции #Искусство #Сбербанк #Лукойл #РынокОблигаций #Диверсификация #ФиксированнаяДоходность #ФондовыйРынок #РоссийскийРынок #ФинансовыеРекомендации

https://t.me/briefly_finance_and_invest