Девальвация

Продолжение + рекомендации на покупку в эфире Отражение с Коганом и Абзаловым:

Канал: BitKogan Talks

Дата: 8 сентября 2024

Продолжение + рекомендации на покупку в эфире Отражение с Коганом и Абзаловым:

Глобальные финансовые тенденции

В статье подчеркивается, что с ростом экономической нестабильности в США и Евросоюзе Россия продолжает развивать экономические связи с Китаем и странами БРИКС. В частности, растет значимость рубля и юаня в двусторонней торговле.

Политическая ситуация в Украине и конфликт с Россией

Автор затронул тему военного конфликта на Украине, отметив, что ситуация остаётся напряжённой. Важным моментом стало обсуждение возможного второго этапа военных действий на Донбассе, где обе стороны наращивают свои силы. Зеленский обратился к западным партнёрам с просьбой разрешить удары дальнобойными ракетами по территории России, что может усугубить конфликт.

Заключение

В завершении статьи отмечается, что экономика России сталкивается с множеством вызовов, включая падение цен на нефть, инфляцию, и дефицит рабочей силы. Однако усилия по развитию инфраструктуры на Дальнем Востоке, а также диверсификация экономики, могут помочь стране выйти из текущего кризиса.

В тексте упоминаются несколько рекомендаций для инвесторов. Вот основные:

1. Диверсификация инвестиционного портфеля — автор советует не ограничиваться только акциями Сбербанка, несмотря на его лидерские позиции на рынке, и предлагает рассмотреть и другие компании.

2. Акции МТС — в качестве альтернативы Сбербанку автор рекомендует обратить внимание на МТС, отмечая, что банковский сектор в целом довольно недооценён.

3. Добытчики нефти и золота — компании, занимающиеся добычей нефти и золота, тоже могут быть хорошим выбором для инвесторов, так как их акции сейчас продаются по достаточно низким ценам.

4. ОФЗ (облигации федерального займа) — облигации с доходностью до 25% годовых представляют интерес для консервативных инвесторов, хотя автор не рекомендует делать все вложения в один актив.

5. Флотирующие облигации (с плавающей ставкой) — автор обращает внимание на флотирующие облигации, которые могут приносить до 19–21% годовых, что делает их интересным вариантом для инвестиций в условиях высокой процентной ставки.

Таким образом, главные рекомендации касаются диверсифицированного подхода, включающего акции российских компаний и облигации.

https://www.youtube.com/watch?v=ymZ_baHai10&t=7s

Хэштеги: #Россия #Экономика #ВЭФ #Путин #Юань #Девальвация #ЦБ #Нефть #Украина #Конфликт #Инфляция

Путин на ВЭФ: что будет с экономикой РФ? Увольнения министров на Украине

Канал: BitKogan Talks

Дата: 8 сентября 2024

Путин на ВЭФ: что будет с экономикой РФ? Увольнения министров на Украине

8 сентября началась очередная передача, в которой обсуждаются актуальные экономические и политические вопросы России и мира. Автор начал с того, что приветствует слушателей из Тбилиси, где он находился во время эфира, и объявил, что следующий семинар по экономике и финансам пройдет 12 сентября, во вторник, в 19:00. Он отметил, что на предыдущем семинаре обсуждались инвестиции в металлургию, которые принесли прибыль до 168%.

Основная тема передачи касалась экономики России и мира. Обсуждались следующие ключевые моменты:

- Текущие вызовы для экономики России: Один из значимых вопросов — это нехватка рабочей силы, которая становится всё более заметной, что сказывается на зарплатах: зарплата курьеров почти сравнялась с зарплатами начинающих IT-специалистов.

- Инвестиционные стратегии: Автор акцентировал внимание на важности диверсификации инвестиционного портфеля, особенно для инвесторов, которые вкладываются в российские компании. Он рекомендовал не ограничиваться только акциями Сбербанка, а обратить внимание на такие компании, как МТС, добытчики нефти и золота, которые сейчас продаются по довольно низким ценам.

- Падение рынка США: Важной темой стала ситуация на американских биржах, где акции показывают значительные падения. Для тех, кто покупал медвежьи ETF (например, тройной ETF на рынок), это принесло около 40% прибыли за неделю.

- Российский рынок: Для российского рынка автор прогнозирует возможное продолжение падений. В ближайшее время инвесторы могут увидеть новые возможности для покупок, но необходимо быть осторожными с инвестициями, так как рынок может продолжать падать.

### Ключевые темы ВЭФ и логистика Дальнего Востока

На ВЭФе значительное внимание было уделено вопросам расширения логистики, в том числе проекта БАМа (Байкало-Амурская магистраль), который планируется расширять за счет электрификации и двустороннего движения. Это связано с ростом объемов перевозок и потребностями Китая в альтернативных транспортных путях.

Обсуждались также проекты на Дальнем Востоке, связанные с развитием инфраструктуры и привлечением инвестиций. Путин на форуме акцентировал внимание на необходимости ускорения законодательного закрепления территорий опережающего развития (ТОРов), что должно помочь привлечь инвестиции.

### Финансовые вопросы

Центральным вопросом стала политика Центрального банка России по регулированию денежной массы. Денежная масса в основном увеличивается за счет кредитов, и это вызывает вопросы у населения. Центральный банк продолжает бороться с инфляцией, что создает сложности для экономики.

### Инфляция и депозиты

Автор отметил, что высокая инфляция вынуждает корпорации и государство платить по более высоким процентным ставкам. Это приводит к росту расходов на обслуживание долгов, как государственных, так и корпоративных. На фоне этого облигации сейчас предлагают доходность до 25% годовых, что делает их привлекательными для инвесторов.

### Девальвация рубля и цены на нефть

Рубль продолжает ослабевать, и к концу года его курс может достичь отметки 94–98 рублей за доллар. Причины ослабления рубля кроются в росте затрат на обслуживание государственного долга и падении цен на нефть. В то же время, девальвация выгодна для экспортёров, поэтому на неё делают ставку многие экономисты, включая руководителя ВТБ Андрея Костина.

### Торговля с Китаем и роль юаня

Юань становится основным расчётным средством для России на фоне ухода от долларов и евро. Вторая половина статьи посвящена дефициту юаней и проблемам с их доступностью для российских компаний. Это создаёт определённые сложности, но в будущем ситуация может улучшиться за счет развития инфраструктуры и использования криптовалют.

https://www.youtube.com/watch?v=ymZ_baHai10&t=7s

#Россия #Экономика #ВЭФ #Путин #Юань #Девальвация #ЦБ #Нефть #Украина #Конфликт #Инфляция

Телеграмма инвесторам: главные риски для рынка и валют осенью 2024 / Деньги не спят.

Канал: Деньги не спят

Дата: 30 августа 2024

Телеграмма инвесторам: главные риски для рынка и валют осенью 2024 / Деньги не спят.

https://www.youtube.com/watch?v=xmmskluA6tw

Общая атмосфера и текущие условия на рынке

Лето 2024 года завершилось на минорной ноте, с падением на фондовых рынках. Уже четыре месяца подряд наблюдается снижение, и эта тенденция, по мнению авторов, может продолжиться. По техническому анализу, рынок ещё не достиг дна, и дальнейшее снижение вполне возможно. Основной целью коррекции называют отметку в 2500 пунктов по индексу, что эквивалентно 30-процентному падению от последних максимумов.

Ситуация на фондовом рынке

На рынке акций наблюдается повсеместное снижение, даже самые стабильные компании теряют в стоимости. Технический анализ показывает, что разворотных сигналов нет, что указывает на возможность дальнейшего снижения. Автор подчеркивает, что инвесторы устали от коррекции, многие из них потеряли деньги, и это вызвало панические настроения.

Риски и возможности для инвесторов

Один из главных рисков — это дальнейшее ослабление рубля. По мнению авторов, это приведёт к повышению инфляции и, как следствие, к дальнейшему повышению ключевой ставки Центрального банка России. Такая ситуация может ударить по акциям многих компаний, особенно тех, которые ориентированы на внутренний рынок.

При этом авторы отмечают, что девальвация рубля может стать поддерживающим фактором для экспортёров, которые заработают на более слабом рубле. Инвесторам предлагается сосредоточиться на акциях компаний, которые выиграют от такого сценария.

Девальвация рубля и её последствия

Одной из основных тем обсуждения является ожидаемое ослабление рубля. Это связано с тем, что экономика России сталкивается с множеством вызовов, включая падение доходов от экспорта нефти и газа. Центральный банк вынужден повышать ставки для борьбы с инфляцией, что ещё больше угнетает экономическую активность.

Ослабление рубля и повышение ставок ударят по большинству компаний, ориентированных на внутренний рынок, особенно по тем, кто уже испытывает финансовые трудности. Экспортёры, напротив, могут выиграть в этой ситуации, что делает их акции привлекательными для инвестиций.

Перспективы на ближайшие месяцы

Авторы предполагают, что в ближайшие месяцы ситуация на рынке останется напряжённой. Продолжится снижение доходов бюджетов компаний, что приведёт к дальнейшему ухудшению их финансовых показателей. В условиях высоких ставок многие компании не смогут эффективно привлекать капитал, что ещё больше осложнит их положение.

Анализ отчётов компаний

Отчёты компаний за последние месяцы показывают ухудшение финансовых показателей. Даже те компании, которые ранее демонстрировали стабильный рост, столкнулись с проблемами. Например, компания "Самолёт" показывает серьёзное снижение стоимости акций, несмотря на сильные фундаментальные показатели. Это указывает на общую тенденцию переоценки рисков на рынке.

Финансовый сектор и банковский кризис

Банковский сектор тоже переживает трудные времена. С одной стороны, повышаются ставки, с другой — вводятся новые жёсткие нормативы, что ограничивает возможности банков для кредитования. Это особенно негативно сказывается на малом и среднем бизнесе, который сталкивается с ограничением доступа к дешёвым кредитам.

Рекомендации для инвесторов

Основной совет для инвесторов — фокусироваться на экспортёрах и компаниях с устойчивыми финансовыми показателями, которые смогут пережить нынешний кризис. Также рекомендуется держать часть капитала в наличных, чтобы быть готовым к возможным инвестиционным возможностям в будущем.

Заключение

Авторы подчеркивают, что осень 2024 года будет крайне сложным периодом для инвесторов, и призывают к осторожности при принятии инвестиционных решений.

#Экономика2024 #Инвестиции #ФондовыйРынок #Россия #РискиИВозможности #ДевальвацияРубля #БанковскийКризис #ФинансовыйАнализ #ВасилийОлейник #Олейник #ДеньгиНеСпят #ИринаАхмадулина #Ахмадулина

Рынок висит на волоске: от каких акций нужно избавляться / Пойдет ли Россия по турецкому сценарию?

Канал: Деньги не спят

Дата: 23 августа 2024

Рынок висит на волоске: от каких акций нужно избавляться / Пойдет ли Россия по турецкому сценарию?

Текущая ситуация на рынке

На протяжении последних четырех месяцев российский фондовый рынок испытывает значительное снижение. Основной причиной падения является сочетание уже известных факторов, таких как высокая стоимость активов относительно ставок, замедление экономики и геополитическая напряженность. Однако к ним добавились новые риски, включая выход нерезидентов и введение санкций против ключевых российских компаний.

На данный момент индекс МосБиржи упал на 24% по сравнению с последним максимумом. Некоторые акции достигли своих поддержек, и в некоторых компаниях продавец практически отсутствует, что может свидетельствовать о достижении финальной фазы коррекции. Однако автор считает, что это еще не финал, и предсказывает дальнейшее падение до уровня 2500 по индексу МосБиржи, что будет соответствовать 30-процентной коррекции от предыдущих максимумов.

Основные факторы давления на рынок

Среди факторов, оказывающих давление на рынок, автор выделяет:

1. Новые санкции США: Новые санкции касаются таких компаний, как ГМК, Евраз, Мечел, МосБиржа, Новатэк, и могут существенно повлиять на их котировки и, в конечном счете, на весь рынок.

2. Выход нерезидентов: Процесс выхода дружественных и недружественных нерезидентов усиливается, что оказывает дополнительное давление на рынок. Это выражается в ликвидации позиций и выливании депозитарных расписок на российский рынок.

3. Инфляция и девальвация рубля: Автор ожидает дальнейшего ухудшения ситуации с бюджетом, что приведет к ослаблению рубля и росту инфляции, что, в свою очередь, затруднит снижение процентных ставок.

Стратегии управления портфелем

Автор активно пересматривает свой инвестиционный портфель в условиях текущей нестабильности. Некоторые акции были проданы, а другие доли увеличены. При этом большая часть средств автора остается в акциях, несмотря на падение рынка, что объясняется желанием сохранить долгосрочные перспективы.

Продажа и покупка активов

На текущей неделе автор продал некоторые активы, включая Газпром и Озон, и увеличил долю в других компаниях, таких как Лукойл, Транснефть, Газпромнефть и Сургутнефтегаз. Эти компании, по мнению автора, могут выиграть от ослабления рубля.

Потенциал для роста

Автор также считает, что определенные компании имеют потенциал для роста, несмотря на текущую ситуацию. Среди них выделяются ТКС Групп, Новатэк, Лукойл, Транснефть, Яндекс и Сургутнефтегаз. В частности, Новатэк, по мнению автора, торгуется по крайне низким мультипликаторам, что делает его привлекательным для долгосрочных инвесторов.

Риски и прогнозы

В ближайшие месяцы автор ожидает продолжения давления на рынок, связанного с ухудшением бюджетной ситуации, возможным дальнейшим ослаблением рубля и ростом инфляции. В условиях роста ставок и экономической нестабильности автор призывает инвесторов к осторожности и сохранению кэша. В то же время он продолжает активно инвестировать в компании, которые, по его мнению, имеют наибольший потенциал в текущих условиях.

Заключение

Автор выражает обеспокоенность тем, что российский рынок может пойти по турецкому сценарию, где ослабление национальной валюты и рост инфляции приведут к обесцениванию активов и ухудшению экономической ситуации. В этих условиях важно выбирать наиболее надежные и устойчивые компании для инвестиций, избегать рисковых активов и сохранять часть средств в кэше для обеспечения гибкости в случае дальнейшего падения рынка.

https://www.youtube.com/watch?v=zwYqqxhDbUY

#РоссийскийРынок #Акции #Инвестиции #Санкции #Экономика #Девальвация #Инфляция #ФондовыйРынок #Портфель #ТКС #Новатэк #Лукойл #Транснефть #Яндекс #Сургутнефтегаз #СтратегииИнвестиций #Риски #ТурецкийСценарий

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Прогнозы на будущее и ожидания рынка

Основные ожидания рынка связаны с возможной девальвацией рубля до конца года. В условиях дефицита бюджета и отсутствия других источников финансирования девальвация становится практически неизбежной. Это, в свою очередь, приведет к росту стоимости валюты и окажет влияние на дальнейшее развитие фондового рынка.

На горизонте 1-2 месяцев не ожидается значительных улучшений на рынке. Индекс Московской биржи показал незначительное снижение, завершив неделю в минусе. Ситуация остаётся напряженной, и пока нет предпосылок для значительного роста. Рынок нефти также не оказывает значительной поддержки российской экономике, несмотря на то, что цены на нефть остаются на уровне 80 долларов за баррель.

Геополитические риски и санкции

Геополитическая ситуация и санкции продолжают оказывать давление на российский рынок. Давление со стороны западных стран усиливается, что приводит к проблемам с платежами и усложняет работу российских компаний на международных рынках. В частности, банки в Китае и Турции начинают осторожно относиться к сотрудничеству с Россией, опасаясь вторичных санкций. Это вызывает дефицит валюты, что в свою очередь приводит к росту инфляции и удорожанию импорта.

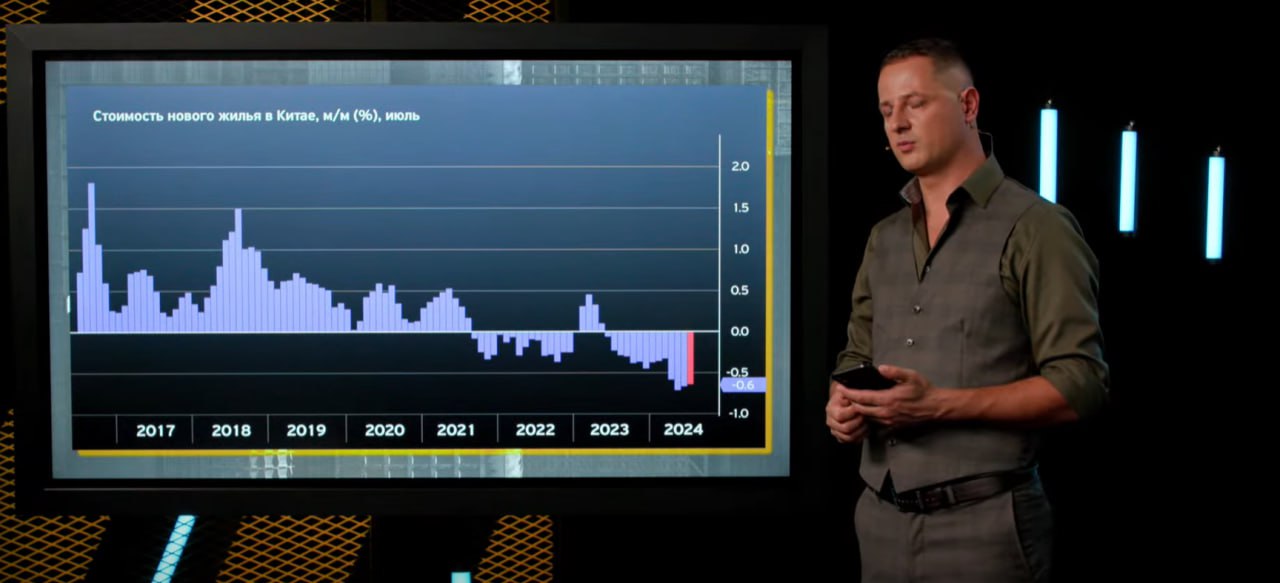

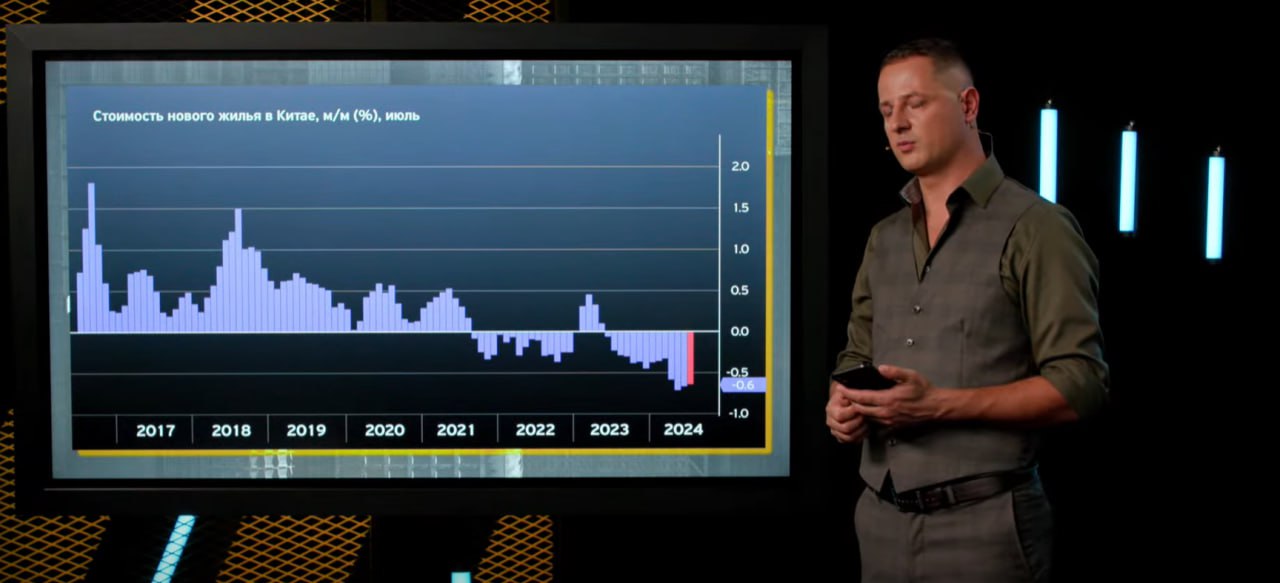

Рынок недвижимости и строительный сектор

Ситуация на рынке недвижимости также вызывает обеспокоенность. В городах-миллионниках наблюдается спад продаж новостроек, что является тревожным сигналом. Хотя это пока не привело к значительному снижению цен на жилье, тенденции показывают, что рынок начинает замедляться. Основные программы льготных ипотек сворачиваются, что также влияет на спрос на жильё. В то же время цены на аренду жилья начинают расти, что свидетельствует о перенаправлении спроса с покупки жилья на его аренду.

Заключение и итоги недели

Российская экономика и фондовый рынок сталкиваются с множеством вызовов: от инфляции и девальвации рубля до геополитических рисков и проблем на валютном рынке. Инвесторы должны быть готовы к значительным колебаниям и продолжительному периоду нестабильности. На горизонте виднеется возможная девальвация рубля, которая может стать драйвером для роста некоторых сегментов рынка, однако в целом перспективы остаются неопределёнными.

В целом, ситуация на российском фондовом рынке продолжает оставаться сложной и требует внимательного наблюдения за развитием событий. Как показывает опыт последних недель, даже небольшие изменения в политике или экономике могут привести к значительным колебаниям на рынке.

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Подробный обзор российской экономики, финансового рынка и прогнозы на будущее

Введение

Приветствую всех участников проекта "Деньги не спят"! Сегодня мы обсудим итоги прошедшей недели на российском фондовом рынке. На первый взгляд, неделя была спокойной и не слишком интересной, особенно если сравнивать её с динамикой на американском фондовом рынке, где продолжается ралли и почти полностью отыграны потери. Однако основной фокус нашего обсуждения будет направлен на российский рынок, так как на предыдущих встречах мы больше говорили об Америке.

Российский фондовый рынок остается в состоянии уныния. В течение недели он двигался в узком боковом диапазоне, не демонстрируя значительных изменений. Хотя новости продолжали поступать, они, скорее, усиливали негативное настроение инвесторов, нежели способствовали росту. Видно, что физические лица продолжают инвестировать средства в фондовый рынок, но, к сожалению, причины для роста пока отсутствуют.

Инфляция и ее влияние на рынок

Инфляция – ключевой фактор, который сейчас оказывает значительное влияние на экономическую ситуацию в России. Данные по недельной инфляции вызывают серьезное беспокойство, поскольку даже в августе, который традиционно считается дефляционным месяцем, цены не падают, а наоборот, продолжают расти. Это очень тревожный сигнал, так как осенью ожидается дальнейший рост цен на многие товары и услуги.

Вышедшие данные показывают, что инфляция на недельной основе подскочила, что заставило пересчитать показатели месячной и годовой инфляции. Годовая инфляция, по последним данным, составляет около 9,13%, что примерно соответствует ожиданиям, но всё равно настораживает. Более того, пересчёт на основе сезонных факторов показывает, что в июле инфляция достигала 16,1% в пересчете на год. Этот показатель, хотя и не является полностью репрезентативным, всё же указывает на значительные риски.

Девальвация рубля и валютный рынок

На валютном рынке наблюдаются серьёзные колебания. В августе произошло резкое падение курса рубля, что привело к появлению трех различных курсов: официального курса Центрального банка, биржевого курса и офшорного курса. Разница между ними достигала 7-8%, что говорит о значительных перекосах на рынке. В течение двух дней рубль потерял около 10% своей стоимости. Такое значительное падение вызывает серьёзные опасения у инвесторов и участников рынка.

Причины этих колебаний могут быть связаны с действиями нерезидентов, которые закрывали свои позиции на Московской бирже. Это совпало с дедлайном 13 августа, после которого нерезиденты должны были завершить свои сделки. Данный фактор, скорее всего, привел к увеличению спроса на валюту и последующему резкому изменению курса.

Ситуация на автомобильном рынке и автокредиты

Одним из ключевых сегментов, который испытывает на себе давление инфляции и нестабильности валютного курса, является автомобильный рынок. Российские автодилеры уже заявили об очередном повышении цен на автомобили на 10% с сентября. Основные причины – проблемы с платежами и утильсбор, который также будет повышаться до 2030 года. Это создаёт дополнительное давление на стоимость автомобилей, которые могут подорожать ещё на 30% до конца года.

На фоне этих событий в июле был побит рекорд по выдаче автокредитов, что свидетельствует о высоком спросе на автомобили, несмотря на рост их стоимости. Люди продолжают покупать автомобили, понимая, что в будущем цены будут только расти.

Продолжение в следующем посте...

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят