РоссийскаяЭкономика

На сколько упадёт индекс Мосбиржи, отчёт Займера, перспективы X5, ЦИАНа и акции банковского сектора

Канал: РБК Инвестиции

Дата: 21 августа 2024

На сколько упадёт индекс Мосбиржи, отчёт Займера, перспективы X5, ЦИАНа и акции банковского сектора

Фондовый рынок России продолжает находиться в условиях нестабильности, несмотря на рост выручки отечественных управляющих компаний на 25% в первом полугодии 2023 года, который составил 45,5 млрд рублей.

Основные события дня

Сегодня на рынке ожидаются важные события, такие как публикация данных по индексу цен производителей и недельной инфляции. В июне индекс потребительских цен (ЦИ) замедлился на 15%, а недельная инфляция за период с 6 по 12 августа составила 0,5% после нулевой динамики неделей ранее. Также сегодня отчитаются компании Циан и Займер. Интересным для инвесторов является отчетность Циана, который в прошлом году вышел на устойчивую прибыль, показав прирост выручки более чем на 30%. В первом квартале 2023 года прибыль составила 743 млн рублей.

Также стоит обратить внимание на совет директоров компании "Арктика", где будет решаться вопрос выплаты дивидендов за первое полугодие

Анализ текущей ситуации на рынке

Динамика российского фондового рынка вызывает у аналитиков беспокойство. Ожидается, что индекс МосБиржи может снизиться до 2650 пунктов, хотя возможен и отскок вверх. После выплат дивидендов "Сбербанком", который является крупным игроком на рынке, его акции пошли вниз, что негативно сказалось на общем индексе. Аналитики прогнозируют дальнейшее снижение, особенно для "Сбербанка", до уровня 240 рублей.

Банковский сектор на данный момент выглядит сильнее остального рынка, что связано с тем, что банки постепенно адаптируются к высоким процентным ставкам. Например, Совкомбанк показал слабые отчеты в прошлом году, но сейчас во втором квартале ситуация улучшается. Тинькофф замедляется, но все еще показывает рост прибыли. Сбербанк также продолжает демонстрировать высокие показатели.

Однако, третьему кварталу потребуется больше времени для адаптации к новым условиям. Дивидендные выплаты ожидаются большими в следующем году, но текущая негативная конъюнктура тянет вниз весь рынок.

Сезон отчетности

В рамках сезона отчетности, компании "Ренессанс страхование" выделяется на фоне других благодаря способности предлагать клиентам продукты с более высокой доходностью, чем банки. Ожидается прирост их портфеля на 32 млрд рублей до конца года. МТС показывает сдержанные результаты из-за роста стоимости кредитов и закредитованности компании. Кармани, другой игрок на рынке, оценивается несколько дороже справедливого уровня, что делает ее менее привлекательной для покупки.

Отдельные компании и их перспективы

Некоторые компании, такие как Полюс, недооценены на текущий момент, хотя у них хорошие перспективы роста. Полюс, в частности, ожидает роста бизнеса в период с 2025 по 2028 годы, несмотря на санкционные ограничения и сложности с поставками техники. Финансовый сектор также интересен для инвесторов, хотя на данный момент Сбербанк и другие крупные игроки показывают снижение прибыли. В ближайшие месяцы крепкий рубль может повлиять на поставки техники и рост издержек, но в целом ситуация остается стабильной.

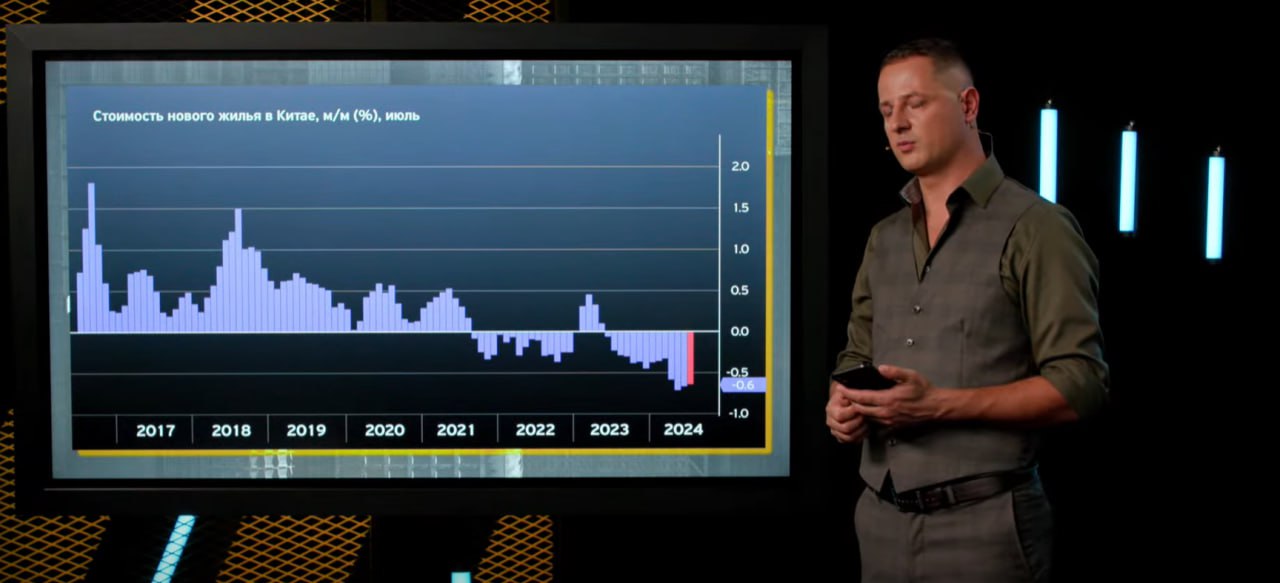

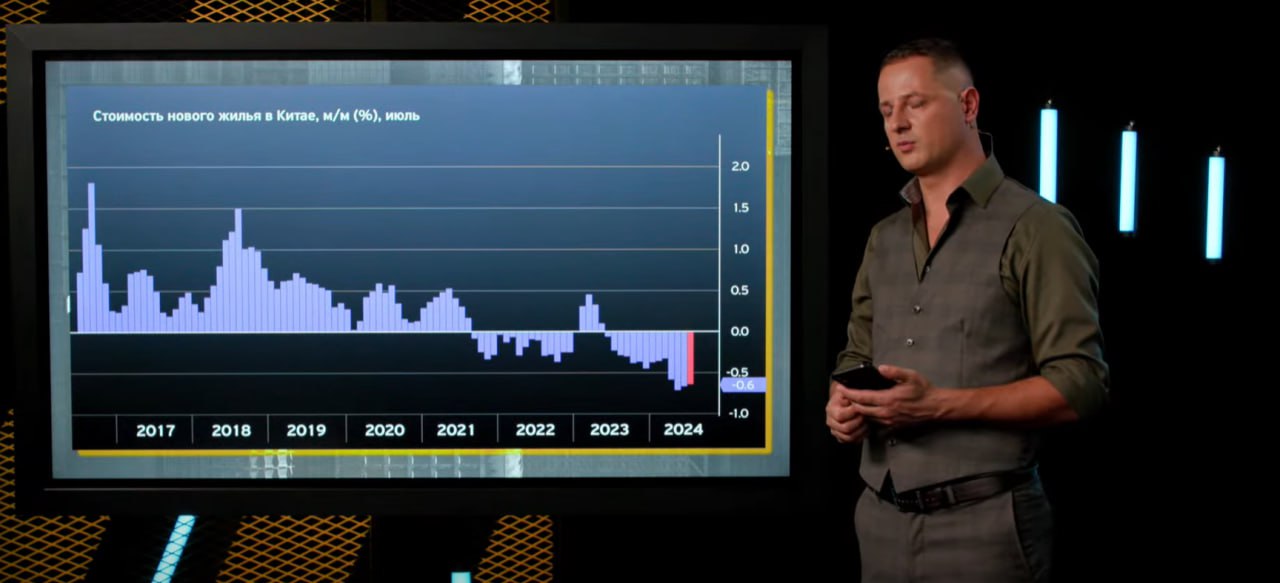

Нефтяной и газовый сектора

На фоне падения цен на нефть и замедления экономики Китая, нефтяной сектор России находится под давлением. Аналитики прогнозируют, что инвестиции в сектор будут сокращаться, но наращивание объема капвложений продолжится. В 2024 году инвестиции в нефтяной сектор могут составить 2,8 трлн рублей, а в 2026 году превысят 3 трлн рублей. На мировом рынке цены на нефть продолжают снижаться из-за ослабления напряженности на Ближнем Востоке и экономической слабости Китая. Поставки нефти из России также снизились в июле более чем на 14%.

Заключение

Российский фондовый рынок продолжает оставаться под давлением внешних и внутренних факторов. Хотя некоторые сектора, такие как банковский и нефтяной, показывают адаптацию к новым условиям, общая ситуация остается нестабильной

https://www.youtube.com/watch?v=eV_9btrzfF0

#ФондовыйРынок #Аналитика #МосБиржа #БанковскийСектор #НефтянойСектор #РоссийскаяЭкономика #Инвестиции #АнализРынка

Новости: Судьба «Силы Сибири — 2» под вопросом. Почему Китай и Россия не могут договориться?

Канал: InvestFuture

Дата: 21 августа 2024

Новости: Судьба «Силы Сибири — 2» под вопросом. Почему Китай и Россия не могут договориться?

Судьба «Силы Сибири-2» под вопросом: Почему Китай и Россия не могут договориться

Введение

Газопровод «Сила Сибири-2» - один из важнейших проектов для российской экономики. Он должен был помочь увеличить экспорт газа в Китай, но проект оказался под угрозой срыва. Это может серьезно отразиться на финансовом состоянии «Газпрома», а также на фондовом рынке в целом.

Проблемы с проектом

Строительство «Силы Сибири-2» должно было пройти через территорию Монголии, однако недавно Монголия исключила проект из своего долгосрочного плана развития до 2028 года. Это вызвало опасения, что проект может быть отложен на неопределенный срок. Причиной тому стало недоверие Москвы в возможность заключить выгодное соглашение с Пекином.

Основные разногласия между Россией и Китаем касаются цены на газ. Китай хочет покупать газ по ценам, близким к внутренним российским, и брать лишь малую часть от планируемой мощности газопровода (50 млрд кубометров в год). Москва такие условия не устраивают, что привело к тупику в переговорах.

Хотя официальные лица России, в частности Мария Захарова, заявили, что переговоры продолжаются, конкретики по проекту пока нет. Возможность продвижения обсуждения газопровода ожидалась во время визита китайского премьера Ли Цяна в Россию, однако и здесь конкретных результатов достигнуто не было.

Значение «Силы Сибири-2» для Газпрома

Проект критически важен для «Газпрома». В 2021 году экспорт компании в Европу составил 206 млрд кубометров газа, но из-за санкций и других факторов в 2023 году этот показатель снизился до менее чем 100 млрд кубометров. Даже при запуске всех потенциальных экспортных маршрутов, включая «Силу Сибири-2» и газовый хаб в Турции, достичь прежних объемов экспорта будет сложно.

Реализация проекта также требует огромных вложений и может занять многие годы. Например, сотрудничество с Ираном, который подписал меморандум о транзите российского газа, также находится на стадии планирования и потребует значительных инвестиций.

Внутренние проблемы Газпрома

Помимо внешних факторов, «Газпром» сталкивается с внутренними проблемами. В прошлом году у компании были рекордные убытки, и для исправления своего финансового положения ей необходимо диверсифицировать рынки сбыта. Также растет долговая нагрузка, а свободных денежных средств на инвестиции особенно нет. Для улучшения ситуации компания могла бы увеличить вложения в новые технологии, такие как производство СПГ и водородного топлива, но для этого также необходимы ресурсы.

Фондовый рынок

Новости о проблемах с «Силой Сибири-2» повлияли на акции «Газпрома», что в свою очередь отразилось на общем состоянии фондового рынка в России. На фоне слабого рубля и нестабильности рынка, акции крупных компаний, таких как «Газпром», продолжали снижаться.

Заключение

Переговоры по проекту «Сила Сибири-2» продолжаются, но его судьба остается под вопросом. Будущее «Газпрома» и российского фондового рынка зависит от того, удастся ли договориться с Китаем по условиям поставок газа. В противном случае компании придется искать альтернативные пути выхода из сложившейся ситуации, что может занять годы и потребовать значительных финансовых ресурсов.

https://www.youtube.com/watch?v=Em93SgBfP-0

#СилаСибири2 #Газпром #РоссийскаяЭкономика #ЭкспортГаза #ФондовыйРынок #ПереговорыСРосcией #КитайИРоссия #Энергетика #ФинансовыеПроблемы

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Прогнозы на будущее и ожидания рынка

Основные ожидания рынка связаны с возможной девальвацией рубля до конца года. В условиях дефицита бюджета и отсутствия других источников финансирования девальвация становится практически неизбежной. Это, в свою очередь, приведет к росту стоимости валюты и окажет влияние на дальнейшее развитие фондового рынка.

На горизонте 1-2 месяцев не ожидается значительных улучшений на рынке. Индекс Московской биржи показал незначительное снижение, завершив неделю в минусе. Ситуация остаётся напряженной, и пока нет предпосылок для значительного роста. Рынок нефти также не оказывает значительной поддержки российской экономике, несмотря на то, что цены на нефть остаются на уровне 80 долларов за баррель.

Геополитические риски и санкции

Геополитическая ситуация и санкции продолжают оказывать давление на российский рынок. Давление со стороны западных стран усиливается, что приводит к проблемам с платежами и усложняет работу российских компаний на международных рынках. В частности, банки в Китае и Турции начинают осторожно относиться к сотрудничеству с Россией, опасаясь вторичных санкций. Это вызывает дефицит валюты, что в свою очередь приводит к росту инфляции и удорожанию импорта.

Рынок недвижимости и строительный сектор

Ситуация на рынке недвижимости также вызывает обеспокоенность. В городах-миллионниках наблюдается спад продаж новостроек, что является тревожным сигналом. Хотя это пока не привело к значительному снижению цен на жилье, тенденции показывают, что рынок начинает замедляться. Основные программы льготных ипотек сворачиваются, что также влияет на спрос на жильё. В то же время цены на аренду жилья начинают расти, что свидетельствует о перенаправлении спроса с покупки жилья на его аренду.

Заключение и итоги недели

Российская экономика и фондовый рынок сталкиваются с множеством вызовов: от инфляции и девальвации рубля до геополитических рисков и проблем на валютном рынке. Инвесторы должны быть готовы к значительным колебаниям и продолжительному периоду нестабильности. На горизонте виднеется возможная девальвация рубля, которая может стать драйвером для роста некоторых сегментов рынка, однако в целом перспективы остаются неопределёнными.

В целом, ситуация на российском фондовом рынке продолжает оставаться сложной и требует внимательного наблюдения за развитием событий. Как показывает опыт последних недель, даже небольшие изменения в политике или экономике могут привести к значительным колебаниям на рынке.

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Подробный обзор российской экономики, финансового рынка и прогнозы на будущее

Введение

Приветствую всех участников проекта "Деньги не спят"! Сегодня мы обсудим итоги прошедшей недели на российском фондовом рынке. На первый взгляд, неделя была спокойной и не слишком интересной, особенно если сравнивать её с динамикой на американском фондовом рынке, где продолжается ралли и почти полностью отыграны потери. Однако основной фокус нашего обсуждения будет направлен на российский рынок, так как на предыдущих встречах мы больше говорили об Америке.

Российский фондовый рынок остается в состоянии уныния. В течение недели он двигался в узком боковом диапазоне, не демонстрируя значительных изменений. Хотя новости продолжали поступать, они, скорее, усиливали негативное настроение инвесторов, нежели способствовали росту. Видно, что физические лица продолжают инвестировать средства в фондовый рынок, но, к сожалению, причины для роста пока отсутствуют.

Инфляция и ее влияние на рынок

Инфляция – ключевой фактор, который сейчас оказывает значительное влияние на экономическую ситуацию в России. Данные по недельной инфляции вызывают серьезное беспокойство, поскольку даже в августе, который традиционно считается дефляционным месяцем, цены не падают, а наоборот, продолжают расти. Это очень тревожный сигнал, так как осенью ожидается дальнейший рост цен на многие товары и услуги.

Вышедшие данные показывают, что инфляция на недельной основе подскочила, что заставило пересчитать показатели месячной и годовой инфляции. Годовая инфляция, по последним данным, составляет около 9,13%, что примерно соответствует ожиданиям, но всё равно настораживает. Более того, пересчёт на основе сезонных факторов показывает, что в июле инфляция достигала 16,1% в пересчете на год. Этот показатель, хотя и не является полностью репрезентативным, всё же указывает на значительные риски.

Девальвация рубля и валютный рынок

На валютном рынке наблюдаются серьёзные колебания. В августе произошло резкое падение курса рубля, что привело к появлению трех различных курсов: официального курса Центрального банка, биржевого курса и офшорного курса. Разница между ними достигала 7-8%, что говорит о значительных перекосах на рынке. В течение двух дней рубль потерял около 10% своей стоимости. Такое значительное падение вызывает серьёзные опасения у инвесторов и участников рынка.

Причины этих колебаний могут быть связаны с действиями нерезидентов, которые закрывали свои позиции на Московской бирже. Это совпало с дедлайном 13 августа, после которого нерезиденты должны были завершить свои сделки. Данный фактор, скорее всего, привел к увеличению спроса на валюту и последующему резкому изменению курса.

Ситуация на автомобильном рынке и автокредиты

Одним из ключевых сегментов, который испытывает на себе давление инфляции и нестабильности валютного курса, является автомобильный рынок. Российские автодилеры уже заявили об очередном повышении цен на автомобили на 10% с сентября. Основные причины – проблемы с платежами и утильсбор, который также будет повышаться до 2030 года. Это создаёт дополнительное давление на стоимость автомобилей, которые могут подорожать ещё на 30% до конца года.

На фоне этих событий в июле был побит рекорд по выдаче автокредитов, что свидетельствует о высоком спросе на автомобили, несмотря на рост их стоимости. Люди продолжают покупать автомобили, понимая, что в будущем цены будут только расти.

Продолжение в следующем посте...

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят

Эльвира дала два процента ... и обещала добавить

Канал: Сергей Алексашенко

Дата: 28 июля 2024

Эльвира дала два процента ... и обещала добавить

https://www.youtube.com/watch?v=lbPVEmpltDw

Пересказ содержания беседы

В эфире Сергей Алексашенко обсуждает с Богданом и слушателями недавнее заседание Центрального банка России и его влияние на экономику. Центральный банк повысил ключевую ставку до 18%, что было ожидаемо. Однако Эльвира Набиуллина, глава Центрального банка, предупредила о возможности стагфляции, которая характеризуется стагнацией экономики и высокой инфляцией. Это может быть предотвращено только ценой глубокой рецессии.

Алексашенко отмечает, что ускорение инфляции неизбежно, пока продолжается война, так как война требует значительных бюджетных расходов. Центральный банк прогнозирует рост инфляции и считает, что экономический перегрев вызван военными расходами. Снижение этих расходов может замедлить инфляцию, но это сложно сделать, пока продолжаются боевые действия.

Алексашенко также обсуждает возможность прекращения войны и её влияние на экономику. Если боевые действия прекратятся, бюджетные расходы на военные нужды сократятся, что приведет к снижению экономической активности и росту инфляции. Однако текущий прогноз Центрального банка не учитывает прекращение войны.

Кроме того, обсуждаются ипотечные кредиты и депозиты. Ипотечные кредиты в основном предоставляются по льготным ставкам, что делает их доступными, несмотря на повышение ключевой ставки. Люди открывают депозиты по высоким ставкам, что является привлекательной инвестицией в текущих условиях.

Также рассматриваются проблемы привлечения солдат на войну. Москва и Санкт-Петербург предлагают значительные единовременные выплаты за подписание контрактов, чтобы выполнить планы по набору военнослужащих. Это приводит к увеличению затрат на войну, но не влияет существенно на макроэкономические показатели.

Обсуждается влияние санкций на российскую экономику. Санкции затрудняют импорт, что приводит к укреплению рубля и снижению инфляции. Экспорт российских товаров продолжается, несмотря на санкции, что поддерживает экономику.

#Экономика #ЦентральныйБанк #ЭльвираНабиуллина #КлючеваяСтавка #Инфляция #Стагфляция #Ипотека #Депозиты #Война #Санкции #РоссийскаяЭкономика

https://t.me/briefly_finance_and_invest

Евгений Коган - ответы на вопросы зрителей от 25 июля 2024

Канал: Bitkogan Talks

Дата: 25 июля 2024

https://www.youtube.com/watch?v=KA5UMmOZsNw

Евгений Коган - ответы на вопросы зрителей от 25 июля 2024

Общий обзор и формат передачи:

- Евгений Коган приветствует зрителей и начинает обсуждение изменений формата передачи.

- Он получает множество просьб сократить теоретическую часть и больше времени уделять ответам на вопросы.

- Предлагает зрителям голосовать за сохранение текущего формата или изменение его.

Анализ рынка США:

- Коган обсуждает недавнее падение американского рынка на 3,6%, отмечая, что это самое резкое падение с октября 2022 года.

- Причинами падения являются завышенные ожидания по отчётности крупных технологических компаний, технические сбои, слабые продажи и падение маржинальности бизнеса Tesla.

- Анализирует отчёты Google и Tesla, упоминая, что результаты Google оказались хорошими, а Tesla разочаровала инвесторов.

- Кратко рассматривает макроэкономические данные по США, такие как рост ВВП и снижение инфляции, и предполагает возможное понижение процентных ставок ФРС в будущем.

Инвестиционные стратегии:

- Коган рассказывает о своей стратегии закрытия коротких позиций и покупки обратных инструментов, объясняя свои действия по закрытию шортов и покупке UR.

- Делится результатами по различным позициям, упоминая доходности и свои ожидания по дальнейшему движению рынка.

- Прогнозирует, что коррекция рынка вверх будет недолгой, и планирует закрыть лонговые позиции при достижении определённых уровней.

Рынок нефти и газа:

- Анализирует ситуацию на нефтяном рынке, отмечая снижение спроса на нефть в Китае и ожидания по возможному увеличению добычи ОПЕК.

- Указывает на снижение импорта нефти в Китай и предсказывает, что цены на нефть могут ещё больше снизиться.

- Обсуждает рынок газа в США, упоминая восстановление экспорта СПГ и ожидания по росту цен на газ в будущем.

Рынок драгоценных металлов:

- Делится своим видением по поводу текущей коррекции цен на золото, платину, палладий и серебро.

- Считает, что снижение цен носит временный характер и прогнозирует восстановление цен на золото и другие металлы.

- Упоминает снижение цен на медь и влияние китайского рынка на цены на золото.

Рынок сельхозпродукции:

- Обсуждает рост цен на пшеницу и кукурузу, отмечая, что рынок продовольственных товаров, возможно, достиг дна.

- Планы по подготовке большой подборки по сельхозпродукции и ожидания по росту цен в будущем.

Китайский рынок:

- Анализирует ситуацию на китайском рынке, включая снижение ставок и реакцию инвесторов на политические решения.

- Упоминает снижение индекса Хансен на 4,5% за неделю и отсутствие рыночных реформ.

- Описывает действия Народного банка Китая по снижению ставок и влияние этих мер на рынок.

Российский рынок:

- Обсуждение текущей ситуации в российской экономике, включая инфляцию, ставки ЦБ и результаты деятельности российских предприятий.

- Прогнозы по действиям Центрального банка России, включая ожидания по повышению ставок.

- Упоминает проблемы российской промышленности, включая замедление роста и влияние высокой процентной ставки на экономику.

- Анализирует динамику кредитного рынка в России, упоминая рост потребительского и ипотечного кредитования.

- Рассматривает рынок облигаций и акции, упоминая рост некоторых акций и спекулятивные разгоны.

Дополнительные комментарии:

- Коган упоминает о своем уходе с должности профессора Высшей школы экономики, объясняя это концентрацией на собственном бизнесе.

- Дискутирует о текущей ситуации на рынке и его личных инвестиционных решениях, включая инвестиции в облигации и акции.

#ЕвгенийКоган #АнализРынка #ФинансовыеРынки #Инвестиции #ТехнологическиеКомпании #Google #Tesla #ФРС #ВВП #Инфляция #Нефть #Газ #Золото #Платина #Палладий #Серебро #Сельхозпродукция #КитайскийРынок #РынокАкций #ЦентральныйБанк #Кредиты #Ипотека #Облигации #РоссийскаяЭкономика #ФондовыйРынок #Макроэкономика #ИнвестиционныеСтратегии

https://t.me/briefly_finance_and_invest

Байден уходит, Харрис приходит. Как реагируют рынки? Индексы Мосбиржи и RGBI растут. Новости

Канал: InvestFuture

Дата: 22 июля 2024

https://www.youtube.com/watch?v=u5cS-qMWlK0

Байден уходит, Харрис приходит. Как реагируют рынки? Индексы Мосбиржи и RGBI растут. Новости

Подробный пересказ статьи "Байден уходит, Харрис приходит: Как реагируют рынки? Индексы Мосбиржи и RGBI растут"

Введение

Ведущая и ведущий обзор новостей, Кира Юхтенко, сообщает о значительных политических и экономических событиях. Основная новость — решение Джо Байдена выйти из президентской гонки 2024 года. Ведущая анализирует причины его ухода, возможные последствия и реакцию мировых рынков на это событие.

Политический контекст

2024 год — время выбора лидеров в крупных странах. В США выборы состоятся в ноябре, но процесс уже сопровождается неожиданными событиями, влияющими на мировую ситуацию. Байден решил уйти из гонки из-за преклонного возраста и проблем со здоровьем, что удивило многих, несмотря на ожидания.

Главный вопрос сейчас: кто станет кандидатом от демократов? Камала Харрис, вице-президент, является наиболее вероятным кандидатом. The Washington Post в июне опубликовала список из десяти потенциальных кандидатов, включая пятерых губернаторов, двух сенаторов и одного министра, а также Мишель Обаму и Камалу Харрис.

Камала Харрис как кандидат

Камала Харрис пока не пользуется большой популярностью на посту вице-президента, но является ближайшим к Байдену человеком в Белом доме. Байден порекомендовал выдвинуть её на выборы. Окончательное решение демократов станет известно в августе, после партийного съезда. Несмотря на некоторую поддержку, Харрис не получила публичной поддержки от влиятельных демократов, таких как Нэнси Пелоси и Обамы.

Реакция рынков

После объявления Байдена о выходе из гонки, рынки отреагировали следующим образом:

- Биткойн: Цена выросла, поскольку инвесторы ожидают, что Трамп победит Харрис. Трамп известен своей лояльностью к криптовалютам, что усиливает позиции биткойна.

- Нефть: Цена на нефть марки Brent снизилась до минимального уровня за месяц. Инвесторы предполагают, что Харрис продолжит зелёную политику Байдена, что негативно скажется на нефтяном секторе.

Российский рынок

На российском рынке наблюдается позитивная динамика:

- Индекс Мосбиржи: Рост на 0.5% в понедельник и продолжение роста пятую сессию подряд. Позитивные тенденции связываются с публикациями о планах Киева начать переговоры с Россией.

- Рубль: Незначительное укрепление.

- Акции: Инвесторы отдают предпочтение экспортерам, банкам, финансистам и промышленным компаниям. Лидеры роста — акции лизинговой компании Европлан, благодаря сильному операционному отчёту. Акции ФосАгро также выросли после новостей о росте экспортных перевозок удобрений.

Облигации и финансовые стратегии

Индекс RGBI, отражающий состояние российского рынка ОФЗ, показывает рост третий день подряд благодаря снижению недельной инфляции. Инвесторы реагируют на это покупками ОФЗ, так как ожидания по повышению ставки ЦБ до 24% кажутся нереалистичными.

Заключение

Политическая ситуация в США продолжает влиять на мировые рынки, включая российский. Неопределённость вокруг кандидатуры Камалы Харрис и её перспектив на выборах создаёт волатильность. Российский рынок демонстрирует рост на фоне ожиданий и геополитических событий. Инвесторы должны следить за развитием событий и адаптировать свои стратегии в зависимости от изменений на рынке.

#Байден #Харрис #Трамп #Выборы2024 #ФинансовыеРынки #Биткойн #Нефть #Мосбиржа #RGBI #ПолитикаСША #РоссийскаяЭкономика #ЗелёнаяЭнергетика #Криптовалюты #Инвестиции #Облигации #Экономика

https://t.me/briefly_finance_and_invest