Недвижимость

Евгений Коган от 5 сентября

продолжение

Продолжение:

Евгений Коган от 5 сентября

продолжение

Российский рынок

На российском рынке акций и облигаций наблюдаются также интересные события. Центральный банк России опубликовал три сценария развития денежно-кредитной политики. В базовом сценарии предполагается постепенное снижение инфляции, однако автор отмечает, что реальная инфляция в России может превысить ожидания. В кризисном сценарии ставка может быть повышена до 20-22%, что окажет серьёзное давление на экономику.

Российский фондовый рынок демонстрирует волатильность, но в ближайшее время ожидается рост индекса RGBI, который отскочил от уровня 102,6. Автор прогнозирует, что в случае стабилизации процентных ставок возможно дальнейшее укрепление рынка облигаций и акций.

Корпоративные отчёты и события

Некоторые российские компании представили свои финансовые результаты за квартал. Позитивные отчёты представили такие компании, как Татнефть, Роснефть и Аэрофлот, в то время как Магнит и Башнефть показали умеренно негативные результаты.

Особое внимание уделено компании Сегежа, которая провела дополнительную эмиссию акций. Несмотря на то, что это размывает доли акционеров, головная компания ФК Система выкупила дополнительную эмиссию, что положительно сказывается на долговой устойчивости компании. Автор также прогнозирует, что в секторе высокодоходных облигаций Сегежа останется перспективной для инвесторов.

Рынок недвижимости

Автор упоминает о своих инвестициях в недвижимость, особенно в доходные объекты в Эмиратах. Также рекомендуется рассматривать краудлендинговые платформы, такие как Jet Land, которые позволяют инвесторам вкладывать в займы малому и среднему бизнесу. Платформа предлагает доходность около 26,5% годовых, что выше, чем доходность по государственным облигациям.

Заключение

В заключение, автор отмечает, что рынки остаются нестабильными, и инвесторам необходимо проявлять осторожность. Однако в отдельных секторах, таких как полупроводники, нефть, газ и золото, могут возникнуть хорошие возможности для получения прибыли. Важным фактором остаются решения центральных банков по процентным ставкам, которые будут определять дальнейшее движение рынков.

#МировыеРынки #ЭкономикаСША #Инфляция #ФРС #Полупроводники #Нефть #Газ #Золото #ЦентральныйБанк #РоссийскийРынок #ФондовыйРынок #Инвестиции #Краудлендинг #Недвижимость

https://www.youtube.com/watch?v=y2r1i0TkJ54&t=5s

Падение рубля - впереди девальвация? Обвал Intel и Nvidia. Новый кризис?

Канал: Bitkogan Talks

Дата: 5 сентября

Падение рубля - впереди девальвация? Обвал Intel и Nvidia. Новый кризис?

Обзор мировых рынков и экономических событий

В данном тексте рассматриваются текущие события на мировых рынках, прогнозы по инфляции и ставкам в США, а также важные экономические данные и события. Обсуждаются как глобальные, так и локальные изменения на рынках, влияющие на различные сектора экономики, включая полуфабрикаты, нефть, газ и облигации.

США: Экономика и рынок труда

Одной из центральных тем становится экономика США. Обновлённые данные по ВВП за второй квартал показывают пересмотр в сторону повышения – рост составил 3%, что выше прежних оценок в 2,8%. В то же время дефлятор потребления, то есть индикатор инфляции, также был пересмотрен, но уже в сторону понижения с 2,9% до 2,8%. Это свидетельствует о снижении инфляции в США, что подтверждается и снижением цен. Однако, с другой стороны, рынок труда начинает демонстрировать охлаждение.

В августе уровень занятости в США упал до 99 тысяч рабочих мест, что является негативным сигналом для экономики. Это самый низкий показатель с января 2021 года. Однако данные о создании новых рабочих мест, которые будут опубликованы в пятницу, должны показать некоторый рост – ожидается, что в августе в частном секторе будет создано 136 тысяч рабочих мест, что выше июльского показателя в 97 тысяч.

В сентябре Федеральная резервная система (ФРС) собирается пересмотреть ставки. Рынок закладывает, что снижение будет больше, чем на 50 базисных пунктов, и это уже отразилось на доходности долгосрочных облигаций. Ожидается, что ФРС снизит ставку на 0,25% в ближайшее время, а дальнейшие сокращения могут быть менее значительными.

Полупроводниковая отрасль

Ведущей отраслью, обсуждаемой в тексте, становится полупроводниковая индустрия. Автор объясняет, что данный сектор является ключевым для инвесторов, и они продолжают активно вкладываться в него, несмотря на общее снижение фондового рынка. В частности, индекс S&P за последние 7 дней снизился на 1,5%, но полупроводники остаются одним из наиболее перспективных секторов. Ожидается, что индекс может упасть до уровня 5330, что станет первым уровнем поддержки. Однако глобальной катастрофы не предвидится.

Нефть и рынок commodities

Нефтяной рынок испытывает волатильность. За последние несколько дней нефть упала в цене на 7%, что связано с опасениями по поводу снижения спроса и увеличения добычи странами ОПЕК+. Ливия заявила о скором восстановлении добычи нефти, что стало негативным фактором для рынка. Цена на нефть колеблется около 72 долларов за баррель, и дальнейшая динамика будет зависеть от решений ОПЕК+ и восстановления производства в Ливии. Волатильность на рынке остаётся высокой, и техническая картина пока не даёт чёткого прогноза на будущее.

Также обсуждается газовый рынок, особенно в США, где газ демонстрирует уверенный рост. Цены на американский газ достигли уровня 2,26 доллара за единицу, и дальнейшее развитие событий будет зависеть от способности пробить отметку в 2,30-2,35 долларов. На европейском рынке запасы газа в хранилищах составляют 92%, что достаточно для предстоящей зимы, хотя ожидается, что холодная зима может привести к росту цен на газ.

Золото и другие драгоценные металлы

Золото и другие драгоценные металлы демонстрируют стабильные цены. Рост золота приостановился на фоне ожиданий того, что ФРС не будет снижать ставки в большем объёме. Тем не менее, автор считает, что золото остаётся перспективным активом для дальнейшего роста цен.

продолжение ниже...

https://www.youtube.com/watch?v=y2r1i0TkJ54&t=5s

#МировыеРынки #ЭкономикаСША #Инфляция #ФРС #Полупроводники #Нефть #Газ #Золото #ЦентральныйБанк #РоссийскийРынок #ФондовыйРынок #Инвестиции #Краудлендинг #Недвижимость

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Продолжение... Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Вторая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Прогнозы на будущее и ожидания рынка

Основные ожидания рынка связаны с возможной девальвацией рубля до конца года. В условиях дефицита бюджета и отсутствия других источников финансирования девальвация становится практически неизбежной. Это, в свою очередь, приведет к росту стоимости валюты и окажет влияние на дальнейшее развитие фондового рынка.

На горизонте 1-2 месяцев не ожидается значительных улучшений на рынке. Индекс Московской биржи показал незначительное снижение, завершив неделю в минусе. Ситуация остаётся напряженной, и пока нет предпосылок для значительного роста. Рынок нефти также не оказывает значительной поддержки российской экономике, несмотря на то, что цены на нефть остаются на уровне 80 долларов за баррель.

Геополитические риски и санкции

Геополитическая ситуация и санкции продолжают оказывать давление на российский рынок. Давление со стороны западных стран усиливается, что приводит к проблемам с платежами и усложняет работу российских компаний на международных рынках. В частности, банки в Китае и Турции начинают осторожно относиться к сотрудничеству с Россией, опасаясь вторичных санкций. Это вызывает дефицит валюты, что в свою очередь приводит к росту инфляции и удорожанию импорта.

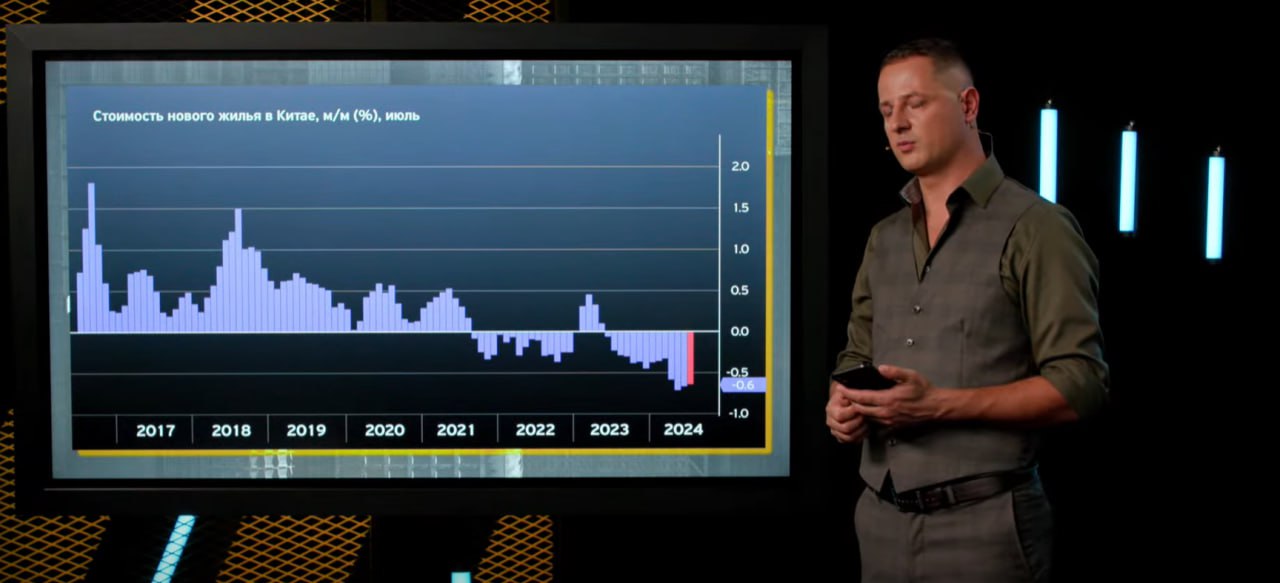

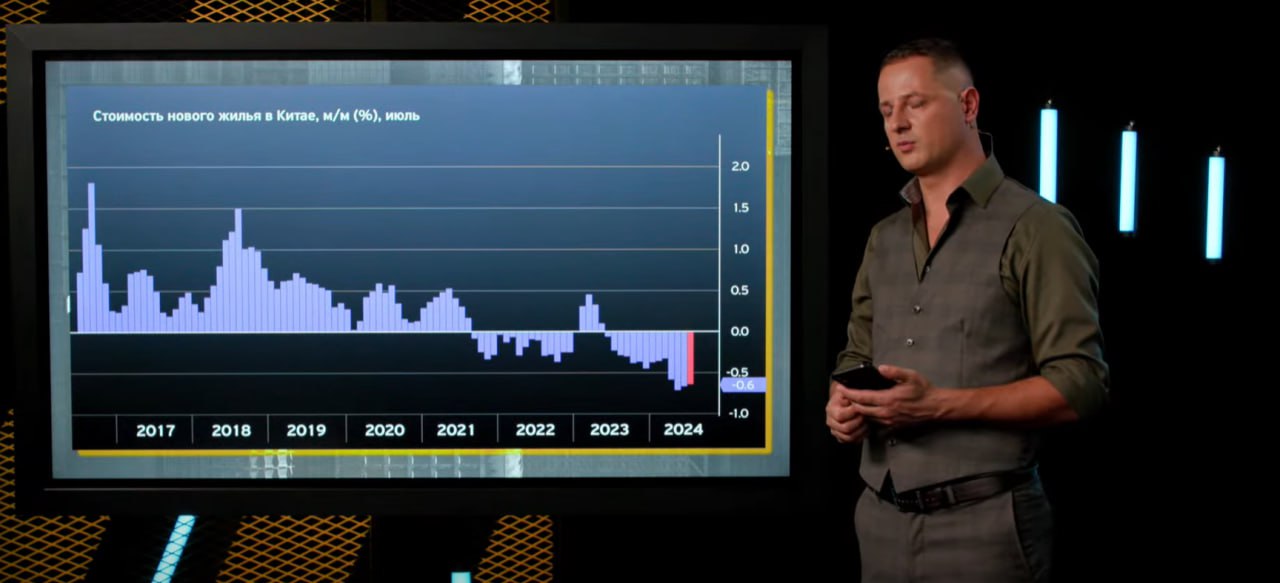

Рынок недвижимости и строительный сектор

Ситуация на рынке недвижимости также вызывает обеспокоенность. В городах-миллионниках наблюдается спад продаж новостроек, что является тревожным сигналом. Хотя это пока не привело к значительному снижению цен на жилье, тенденции показывают, что рынок начинает замедляться. Основные программы льготных ипотек сворачиваются, что также влияет на спрос на жильё. В то же время цены на аренду жилья начинают расти, что свидетельствует о перенаправлении спроса с покупки жилья на его аренду.

Заключение и итоги недели

Российская экономика и фондовый рынок сталкиваются с множеством вызовов: от инфляции и девальвации рубля до геополитических рисков и проблем на валютном рынке. Инвесторы должны быть готовы к значительным колебаниям и продолжительному периоду нестабильности. На горизонте виднеется возможная девальвация рубля, которая может стать драйвером для роста некоторых сегментов рынка, однако в целом перспективы остаются неопределёнными.

В целом, ситуация на российском фондовом рынке продолжает оставаться сложной и требует внимательного наблюдения за развитием событий. Как показывает опыт последних недель, даже небольшие изменения в политике или экономике могут привести к значительным колебаниям на рынке.

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

Канал: Деньги не спят

Дата: 16 августа 2024

Василий Олейник: Девальвация рубля близко? Какие активы помогут сохранить деньги / Мировую инфляцию не остановить Первая часть

https://www.youtube.com/watch?v=z9KHDJAnWjU

Подробный обзор российской экономики, финансового рынка и прогнозы на будущее

Введение

Приветствую всех участников проекта "Деньги не спят"! Сегодня мы обсудим итоги прошедшей недели на российском фондовом рынке. На первый взгляд, неделя была спокойной и не слишком интересной, особенно если сравнивать её с динамикой на американском фондовом рынке, где продолжается ралли и почти полностью отыграны потери. Однако основной фокус нашего обсуждения будет направлен на российский рынок, так как на предыдущих встречах мы больше говорили об Америке.

Российский фондовый рынок остается в состоянии уныния. В течение недели он двигался в узком боковом диапазоне, не демонстрируя значительных изменений. Хотя новости продолжали поступать, они, скорее, усиливали негативное настроение инвесторов, нежели способствовали росту. Видно, что физические лица продолжают инвестировать средства в фондовый рынок, но, к сожалению, причины для роста пока отсутствуют.

Инфляция и ее влияние на рынок

Инфляция – ключевой фактор, который сейчас оказывает значительное влияние на экономическую ситуацию в России. Данные по недельной инфляции вызывают серьезное беспокойство, поскольку даже в августе, который традиционно считается дефляционным месяцем, цены не падают, а наоборот, продолжают расти. Это очень тревожный сигнал, так как осенью ожидается дальнейший рост цен на многие товары и услуги.

Вышедшие данные показывают, что инфляция на недельной основе подскочила, что заставило пересчитать показатели месячной и годовой инфляции. Годовая инфляция, по последним данным, составляет около 9,13%, что примерно соответствует ожиданиям, но всё равно настораживает. Более того, пересчёт на основе сезонных факторов показывает, что в июле инфляция достигала 16,1% в пересчете на год. Этот показатель, хотя и не является полностью репрезентативным, всё же указывает на значительные риски.

Девальвация рубля и валютный рынок

На валютном рынке наблюдаются серьёзные колебания. В августе произошло резкое падение курса рубля, что привело к появлению трех различных курсов: официального курса Центрального банка, биржевого курса и офшорного курса. Разница между ними достигала 7-8%, что говорит о значительных перекосах на рынке. В течение двух дней рубль потерял около 10% своей стоимости. Такое значительное падение вызывает серьёзные опасения у инвесторов и участников рынка.

Причины этих колебаний могут быть связаны с действиями нерезидентов, которые закрывали свои позиции на Московской бирже. Это совпало с дедлайном 13 августа, после которого нерезиденты должны были завершить свои сделки. Данный фактор, скорее всего, привел к увеличению спроса на валюту и последующему резкому изменению курса.

Ситуация на автомобильном рынке и автокредиты

Одним из ключевых сегментов, который испытывает на себе давление инфляции и нестабильности валютного курса, является автомобильный рынок. Российские автодилеры уже заявили об очередном повышении цен на автомобили на 10% с сентября. Основные причины – проблемы с платежами и утильсбор, который также будет повышаться до 2030 года. Это создаёт дополнительное давление на стоимость автомобилей, которые могут подорожать ещё на 30% до конца года.

На фоне этих событий в июле был побит рекорд по выдаче автокредитов, что свидетельствует о высоком спросе на автомобили, несмотря на рост их стоимости. Люди продолжают покупать автомобили, понимая, что в будущем цены будут только расти.

Продолжение в следующем посте...

#РоссийскаяЭкономика #ДевальвацияРубля #Инфляция #ФондовыйРынок #Инвестиции #ВалютныйРынок #Нефть #Недвижимость #Санкции #Геополитика #Олейник #ВасилийОлейник #ДеньгиНеСпят

Нефтегазовые доходы России растут. Рынки восстанавливаются после «кровавого понедельника»

Канал: InvestFuture

Дата: 6 августа 2024

Нефтегазовые доходы России растут. Рынки восстанавливаются после «кровавого понедельника»

https://www.youtube.com/watch?v=U50QiAglCZA

Друзья, мы с вами сегодня поговорим о положительных новостях, которые особенно порадуют тех, кто держит акции российских компаний-экспортёров. Согласно последним данным, нефтегазовые доходы России за семь месяцев выросли более чем на 60% по сравнению с прошлым годом, достигнув почти 7 триллионов рублей. Основной причиной роста доходов стал рост цен на российскую нефть, которая в среднем подорожала на 15 долларов за баррель за год.

Несмотря на количественное сокращение экспорта нефти, поставки газа за рубеж, наоборот, продолжают расти быстрыми темпами. К примеру, отправки в Евросоюз по Турецкому потоку в июле увеличились примерно на треть по сравнению с июнем и почти достигли годового максимума. Эксперты связывают увеличение спроса на российский газ с сильной жарой в Азии и Европе, что привело к росту цен на газ.

Газопровод Турецкий поток может скоро стать единственным маршрутом поставки российского газа в Европу, так как договор о транзите через Украину заканчивается в этом году, и Киев пока не собирается его продлевать. Однако, судя по росту поставок газа в Евросоюз, европейцы пока не готовы отказаться от российского газа. В связи с этим Россия и её партнёры активно прорабатывают новые варианты поставок, например, создание крупного международного газового хаба в Турции, что может стать достойной альтернативой транзиту через Украину. Планируется, что хаб начнёт функционировать в ближайшие годы, а ёмкость местных газовых хранилищ будет увеличена вдвое.

Кроме того, в Турции запускается электронная торговая площадка для торговли голубым топливом из России, Азербайджана, Ирана и других стран, что позволит определять конечную цену на газ. Эта схема уже фактически работает: российский газ в Турции покупают турецкие трейдеры, а затем перепродают его в Европу, например, в Болгарию, Грецию, Румынию и Молдавию. Таким образом, хаб в Турции поможет российским газовым компаниям значительно нарастить поставки газа в Европу

Теперь давайте перейдём к инвестициям. После "кровавого понедельника" на мировых биржах индекс Мосбиржи пытался отскочить, но завершил сессию в символическом плюсе. Западные биржи также начали восстанавливаться, а главный японский фондовый индекс прибавил 10%, несмотря на рекордный обвал. Однако, риски рецессии в США, вызвавшие коррекцию на глобальных рынках, остаются, что может повлиять на спрос на энергоносители и другие ресурсы. Это значит, что акции российских экспортёров, занимающих большую долю на нашем рынке, пока будут оставаться под давлением.

Компании, ориентированные на внутренний рынок, также испытывают трудности из-за высокой ключевой ставки. Например, акции Мечела и Аэрофлота, имеющих серьёзную долговую нагрузку, показали снижение. У Озона выросли затраты на инвестиции и операционный персонал

Далее, отметим 10-летие продовольственного эмбарго, введённого Россией в ответ на западные санкции. За этот период Россия стала самостоятельным производителем продуктов питания и крупным экспортёром продовольствия, особенно зерновых культур. Однако, полностью избавиться от зависимости от импорта не удалось. Цены на продукты, такие как сливочное масло, выросли втрое с 2014 года, и зависимость от импорта биозагрузки и генетического материала для скотоводства остаётся.

На рынке недвижимости также произошли изменения: в Москве запретили строительство микроквартир, и теперь минимальная площадь однушки должна быть не менее 28 квадратных метров. Это усложняет покупку жилья и инвестирование в недвижимость, особенно после окончания льготной ипотеки.

В заключение, отметим инициативу в Госдуме по предоставлению новых льгот для социальных работников, включая бесплатную диспансеризацию, проезд на общественном транспорте и спецодежду.

#Россия #НефтегазовыеДоходы #Экспорт #ТурецкийПоток #Инвестиции #ФондовыйРынок #Недвижимость #ПродовольственноеЭмбарго

Как защитить деньги от инфляции и получать пассивный доход? Что такое ленивая франшиза? / Интервью

Канал: InvestFuture

Дата: 6 августа 2024

Как защитить деньги от инфляции и получать пассивный доход? Что такое ленивая франшиза? / Интервью

https://www.youtube.com/watch?v=_bD29-iyDs4

Интервью с Антоном от компании "Актив Центр"

Введение

Это интервью проведено с Антоном, представителем компании "Актив Центр", которая занимается покупкой и продажей готового бизнеса, а также привлечением инвестиций в действующий бизнес. В ходе интервью Антон поделился своими взглядами на инвестиции, управление бизнесом и представил ряд новых проектов компании.

Основные Направления Компании

Недвижимость

Компания "Актив Центр" активно работает с малой доходной недвижимостью, в частности с апартаментами и кладовками. Антон отметил, что спрос на такие объекты в Санкт-Петербурге стабильно высокий, особенно в туристический сезон. Компания занимается покупкой больших помещений и их разделением на маленькие апартаменты, что делает их доступными для арендаторов и привлекательными для инвесторов. Порог входа для инвесторов составляет от 300 000 рублей, а окупаемость объектов достигает 5-6 лет. Антон также подчеркнул, что в компании уделяют большое внимание качеству ремонта и управлению недвижимостью.

Ленивая Франшиза

Одним из ключевых направлений компании является развитие так называемой "ленивой франшизы". Этот вид франшизы не требует активного участия инвестора в операционном управлении. Антон рассказал, что компания сотрудничает с крупными партнёрами, такими как сеть магазинов постоянной распродажи "Гомар". Инвесторы могут вложиться в проект с порогом входа от 780 000 рублей, а окупаемость франшизы составляет примерно 3 года. Управление всеми бизнес-процессами берёт на себя партнёр, что делает эту инвестицию одной из самых безрисковых.

Венчурные Проекты

Антон также поделился успехами компании в области венчурных инвестиций. Он упомянул три перспективных проекта, два из которых уже генерируют доход. Это Game Studio и приложение для дейтинга Joo, которое вышло на международный рынок, включая Швейцарию. Антон отметил, что венчурные инвестиции связаны с высокими рисками, но и потенциальная доходность таких проектов может быть очень высокой. Каждый инвестор должен осознавать риски и возможности венчурного инвестирования.

Риски и Стратегии Диверсификации

Антон подчеркнул важность диверсификации инвестиций для снижения рисков. Он отметил, что, несмотря на привлекательные ставки по банковским депозитам, такие инвестиции тоже несут в себе определённые риски, связанные с инфляцией и ограничениями со стороны банков. Поэтому компания предлагает инвесторам разнообразные инструменты, включая недвижимость, ленивые франшизы и венчурные проекты, чтобы обеспечить стабильный доход и защиту капитала от инфляции.

Заключение

Компания "Актив Центр" предоставляет своим инвесторам различные возможности для получения пассивного дохода и защиты капитала от инфляции. Стабильные доходы от недвижимости, минимальные риски ленивых франшиз и потенциал высокой доходности венчурных проектов делают предложения компании привлекательными для широкого круга инвесторов. Антон заверил, что компания продолжает развивать новые проекты и всегда готова предложить своим клиентам лучшие решения для инвестирования.

#Инвестиции #Недвижимость #ЛениваяФраншиза #ВенчурныеПроекты #ПассивныйДоход #АктивЦентр

ВНЖ — лучшая инвестиция в будущее? Интервью с Игорем Немцовым

Канал: BitKogan Talks

Дата: 30 июля 2024

ВНЖ — лучшая инвестиция в будущее? Интервью с Игорем Немцовым

https://www.youtube.com/watch?v=QWkEHlDfB6Q

Вид на жительство — лучшая инвестиция в будущее: Интервью с Игорем Немцовым

Введение

В начале интервью ведущий представляет Игоря Немцова, управляющего директора компании Astons, и описывает его как невероятно профессионального и приятного собеседника. В эфире поднимается тема получения вида на жительство (ВНЖ) и постоянного места жительства (ПМЖ) в Европе, что становится всё более актуальным для многих людей.

Основные причины для получения ВНЖ

Игорь Немцов объясняет, что основными причинами для получения ВНЖ являются свобода передвижения и доступ к европейской банковской системе. Люди, не обладающие дополнительными паспортами, сталкиваются с проблемой получения виз для своих семей. ВНЖ позволяет избежать этих трудностей и значительно облегчает жизнь.

Различия между ВНЖ и ПМЖ

Немцов поясняет, что ВНЖ — это временный документ, который требует продления и подтверждения основания, по которому он был выдан, будь то работа или инвестиции. ПМЖ — это постоянный статус, который позволяет оставаться в стране без необходимости постоянного продления. Однако каждая страна в Европе имеет свои правила и подходы к этим понятиям.

Отношение к россиянам в Европе

Вопрос о том, как изменилось отношение к россиянам в Европе, вызвал обсуждение. На уровне банков для граждан России стало сложнее участвовать в финансовых инструментах, и им накладываются ограничения по суммам на счетах. ВНЖ может решить многие из этих проблем.

Получение гражданства

Получение гражданства — это тернистый путь, который предполагает натурализацию, проживание в стране в течение 7-10 лет, знание языка и полную интеграцию в местное общество. ВНЖ позволяет решить большинство проблем, связанных с передвижением и финансовыми операциями, не требуя полного переезда и налогового резидентства.

Программы ВНЖ в разных странах

Игорь Немцов подробно рассказывает о различных программах ВНЖ в странах Европы. Он отмечает, что Греция предлагает одну из самых доступных программ, где можно получить ВНЖ за инвестиции от 250 тысяч евро. С 1 сентября стоимость программы увеличится до 500-800 тысяч евро в зависимости от района.

Инвестиции в недвижимость

Инвестиции в недвижимость — это важный аспект получения ВНЖ. Немцов объясняет, что ликвидные районы Афин и другие крупные города предлагают хорошую арендную доходность и являются привлекательными для инвесторов. Вопросы о сроках оформления и необходимых документах также обсуждаются в деталях.

Заключение

В завершении интервью Игорь Немцов выражает благодарность за возможность обсудить важные темы и приглашает зрителей задавать вопросы и обращаться за консультациями. Ведущий напоминает, что программы ВНЖ в Греции и других странах скоро изменятся, и призывает не упустить возможность воспользоваться текущими условиями.

#ВНЖ #ПМЖ #инвестиции #недвижимость #Европа #гражданство #банковскиеуслуги #свободапередвижения #Греция #Португалия #Испания #Германия #греция #инвестиции #недвижимостьевропа #получениегражданства