Евгений Коган: Список всех вопросов и ответов зрителей на эфире от 25 июля 2024 ВТОРАЯ ЧАСТЬ

Продолжение 2...

Канал: Bitkogan Talks

Дата: 25 июля 2024

https://www.youtube.com/watch?v=KA5UMmOZsNw

Евгений Коган: Список всех вопросов и ответов зрителей на эфире от 25 июля 2024 ВТОРАЯ ЧАСТЬ

18. Вопрос от зрителя:

- Что скажете о замедлении YouTube?

- Ответ: Коган считает, что это плохо, но они найдут другие площадки для трансляций.

19. Вопрос от зрителя:

- Есть ли шансы у инвесторов, подавших иск против Яндекса?

- Ответ: Коган не уверен в шансах, так как не является юристом.

20. Вопрос от зрителя:

- Почему Липсиц сказал срочно покупать золото в банке?

- Ответ: Коган не комментирует чужие мнения, но указывает, что покупка физического золота рекомендуется в случае опасений по поводу устойчивости финансовой системы.

21. Вопрос от Магомеда Магомедовича:

- Неужели всё так плохо?

- Ответ: Коган просит уточнить, о какой сфере идёт речь, так как это слишком общий вопрос.

22. Вопрос от Джени Смита:

- Насколько защищён сегрегированный счёт Финама от санкций?

- Ответ: Коган не может дать точный ответ, но рекомендует обратиться за консультацией непосредственно к Финаму.

23. Вопрос от Виктора Прихожаева:

- Что скажете о покупке физического золота?

- Ответ: Коган считает, что покупка физического золота имеет смысл при опасениях по поводу финансовой системы, но рекомендует смотреть на долгосрочные инвестиции.

24. Вопрос от зрителя:

- Что скажете о Jet IPO?

- Ответ: Коган считает, что компания имеет понятный бизнес, но лично он туда не инвестировал.

25. Вопрос от зрителя:

- Каково ваше мнение по поводу акций ВТБ?

- Ответ: Коган отмечает, что акции ВТБ имеют риск, но компания восстановила выплаты по субординированным облигациям.

26. Вопрос от зрителя:

- Каковы перспективы роста рынка акций?

- Ответ: Коган считает, что рост рынка акций возможен, но многое зависит от макроэкономической ситуации и действий Центрального банка.

27. Вопрос от зрителя:

- Как вывести доллары с Interactive Brokers?

- Ответ: Коган предлагает обратиться в поддержку, так как есть разные варианты, включая российские банки.

28. Вопрос от Макса:

- Какой прогноз по цене эфира на конец года?

- Ответ: Коган не даёт точных прогнозов, но считает, что эфир имеет потенциал для роста в долгосрочной перспективе.

29. Вопрос от Никиты:

- Что думаете о предстоящем IPO компании «Самолёт Плюс»?

- Ответ: Коган положительно оценивает компанию и сам инвестировал в неё.

30. Вопрос от зрителя:

- Ждать ли падения цены компании до справедливой цены?

- Ответ: Коган рекомендует следить за интересными бумагами и использовать теханализ для определения уровней поддержки.

31. Вопрос от зрителя:

- Что будет с рынком, если ЦБ РФ не повысит ставку?

- Ответ: Коган считает это маловероятным, но если это произойдёт, можно ожидать краткосрочного роста рынка акций и индекса RGBI.

32. Вопрос от зрителя:

- Как вывести деньги из Interactive Brokers с низкой комиссией?

- Ответ: Коган предлагает обратиться в поддержку для получения вариантов вывода.

33. Вопрос от зрителя:

- Ваше мнение по предстоящему IPO компании «Самолёт Плюс»?

- Ответ: Коган положительно оценивает компанию и сам инвестировал в неё.

Полностью передача:

https://rf2.ru/1722065645.html

#Яндекс #Иск #Инвесторы #Золото #Инвестиции #Риски #Вопрос #Экономика #Прогноз #Финам #СегрегированныйСчёт #Санкции #ФизическоеЗолото #JetIPO #Прогноз #ВТБ #Акции #РынокАкций #ЦентральныйБанк #InteractiveBrokers #ВыводДенег #Комиссии #Эфир #Криптовалюта #СамолётПлюс #IPO #Теханализ

https://t.me/briefly_finance_and_invest

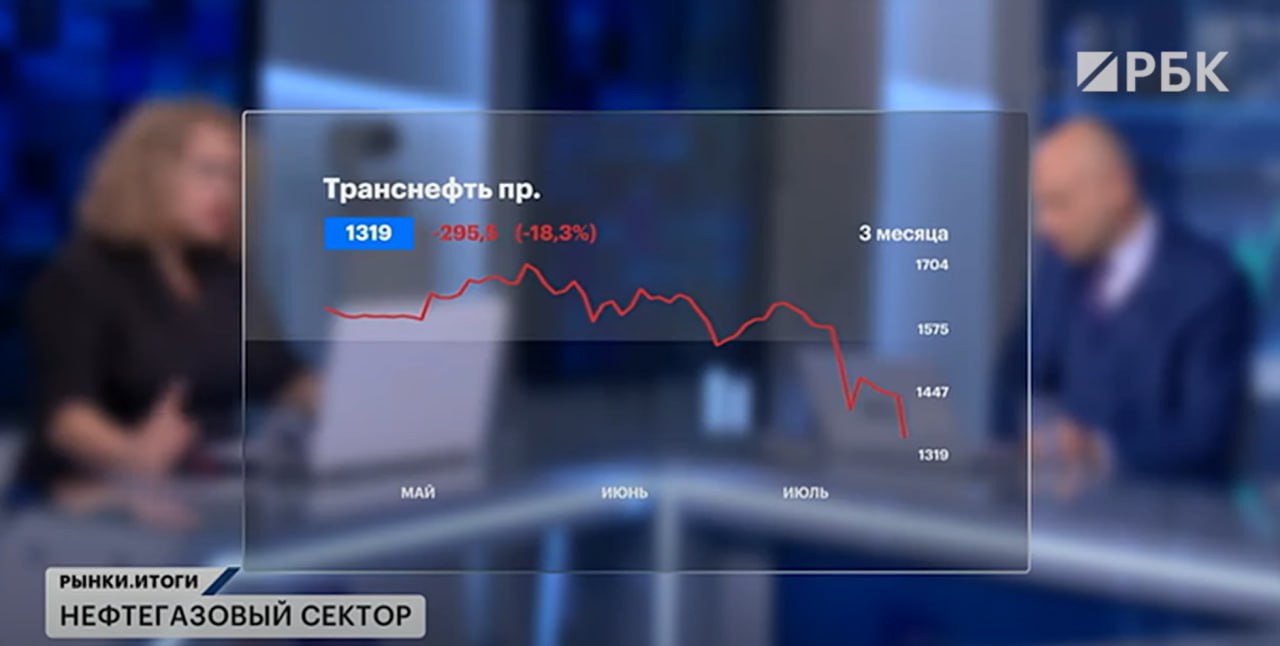

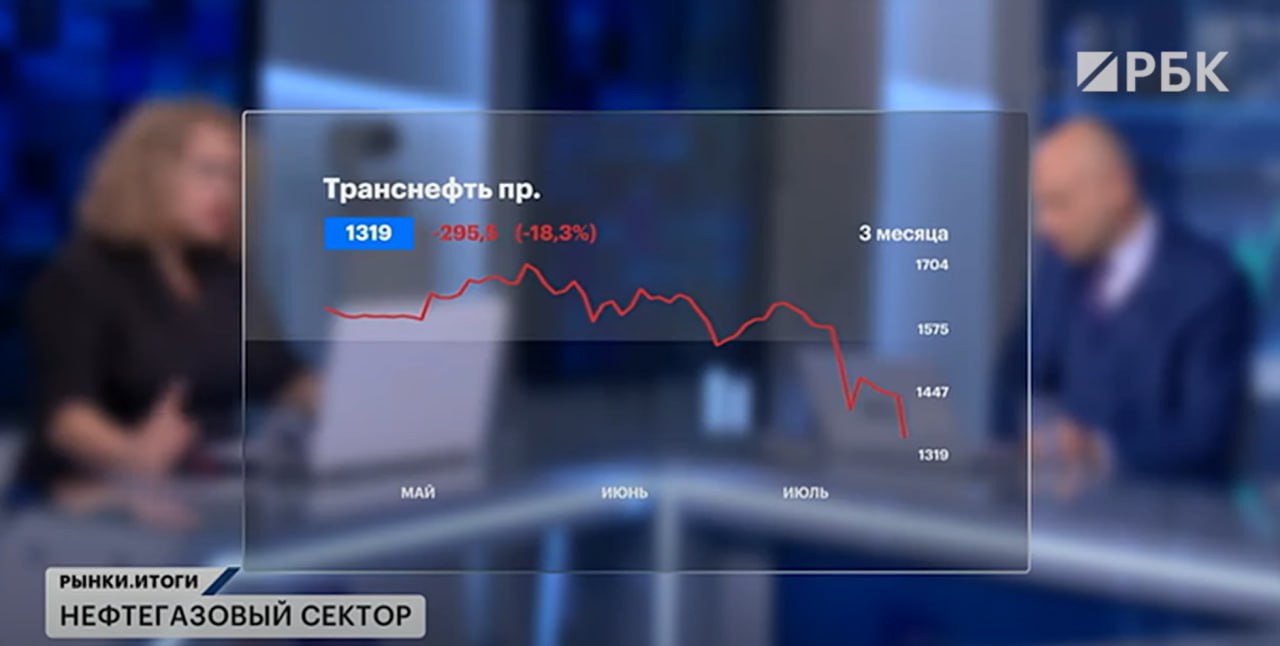

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

Канал: РБК Инвестиции

Дата: 18 июля 2024

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

https://www.youtube.com/watch?v=HcF5x4V-vdw

В передаче обсуждались следующие рекомендации по покупке акций и инвестиционным стратегиям:

1. Сургутнефтегаз (привилегированные акции):

- Рекомендации: Акции упали на 20% после дивидендного гэпа. Инвесторам рекомендуется держать эти акции, так как обычно они восстанавливаются в течение 10 дней. Если акции не восстановятся, возможно более глубокое падение до уровня 42 рублей.

- Технический анализ: Важно, чтобы акции закрепились выше отметки 48 рублей. Если этого не произойдет в ближайшие 10 дней, возможна длительная просадка.

2. Газпром:

- Рекомендации: Акции временно сняты с рекомендаций. Технический анализ показывает нисходящий тренд. Инвесторам рекомендуется наблюдать за отметкой 117 рублей, так как её пробой может усилить падение акций.

3. Лукойл:

- Рекомендации: Для покупки акций рекомендуется обратить внимание на отметку 7100 рублей. Если цена закрепится выше, это будет сигналом для инвесторов. Альтернативно, если акции упадут до уровня 5150 рублей, это может стать новой точкой входа.

4. Новатэк:

- Рекомендации: Акции находятся в нисходящем тренде с ноября 2023 года. Инвесторам рекомендуется обратить внимание на уровень 800 рублей для возможных покупок.

5. Русагро:

- Рекомендации: Инвесторам рекомендуется держать акции только в случае, если они закрепятся над уровнем 1700 рублей. В противном случае, возможно падение до 800-700 рублей.

6. Сбербанк (привилегированные акции), Московская биржа, Банк Санкт-Петербург:

- Рекомендации: Эти акции считаются сильными с точки зрения технического анализа и рекомендуются для долгосрочных инвестиций.

7. Инфляционные облигации (ОФЗ):

- Рекомендации: Рекомендуется как альтернатива недвижимости для защиты от инфляции. Они обеспечивают доходность выше инфляции и не требуют значительных первоначальных вложений.

#Сургутнефтегаз #инвестиции #акции #теханализ #Газпром #Лукойл #Новатэк #Русагро #Сбербанк #МосковскаяБиржа #БанкСПБ #долгосрочныеинвестиции #ОФЗ #облигации #инфляция

Канал: Т-Инвестиции

Дата: 11 июля 2024 год

Как использовать психологию в трейдинге?

https://www.youtube.com/live/ZXwwyGPi_w4?si=HYjuqkTjQlbtIX8o

Знакомство с Антоном Матюшкиным:

Антон Матюшкин, увлекшийся трейдингом еще в школьные годы, начал свою карьеру на финансовых рынках в 2014 году. Его первые сделки включали торговлю валютной парой доллар/рубль. В 2016 году Антон открыл блог в Twitter, который привлек внимание аналитиков. В 2020 году он начал разрабатывать и применять стратегии автоследования, что привело к значительным успехам

Стратегии трейдинга:

1. Overnight: Стратегия переноса позиций через ночь, ориентированная на квартальные сделки. Антон использует этот подход для управления волатильностью и баланса сил на рынке

2. Buy and Hold (B&H): Классическое долгосрочное инвестирование по принципу Баффета, где покупки совершаются на длительный срок без частых изменений портфеля

3. Intraday: Торговля внутри дня, при которой позиции открываются и закрываются в течение одного торгового дня

Комбинированный подход Антона:

Антон создал уникальную стратегию, комбинирующую элементы overnight и индексов. Это позволяет ему гибко реагировать на изменения рынка и проводить ребалансировку портфеля в зависимости от текущих условий

Психология трейдинга:

Антон подчеркивает важность понимания психологии рынка. Он отмечает, что трейдеры часто поддаются синдрому упущенной выгоды (FOMO) и принимают импульсивные решения, что может привести к потерям. Важным аспектом является управление эмоциями и концентрация на вероятностях, а не на ожиданиях.

Триггеры и реакция рынка:

Антон считает, что успешный трейдинг основан на торговле вероятностями. Он приводит примеры торговли дивидендными гэпами и подчеркивает важность наблюдения за реакцией рынка на события, такие как изменения ставки ЦБ или корпоративные отчеты. Это помогает понять, как крупные участники рынка будут действовать в ответ на новости

Аукционная теория:

Антон объясняет, что аукционная теория помогает понять, как крупные участники рынка накапливают позиции. Он описывает процесс накопления ликвидности и торга между покупателями и продавцами в узком диапазоне цен. Цена движется от одного уровня ликвидности к другому, что формирует рыночные тренды.

Стратегия Price Action:

Антон использует Price Action для анализа поведения цены в ключевых областях ликвидности. Он подчеркивает важность идентификации дисбалансов и захватов ликвидности, что позволяет трейдерам принимать более обоснованные решения

Торговля в зависимости от волатильности:

Антон советует торговать пробои на высоковолатильном рынке и подхватывать коррекции на менее волатильном рынке. Это позволяет эффективно использовать рыночные условия для получения прибылий

Принципы успешного трейдинга:

Антон выделяет несколько ключевых принципов:

1. Идея на первом месте: Трейдинг должен основываться на четкой торговой идее

2. Один хороший трейд: Лучше совершить одну качественную сделку, чем много мелких и бесприбыльных

3. Торговля графиком: Торговать нужно основываясь на графике цены, а не на своих желаниях.

4. Тренд – твой друг: Торговля по тренду позволяет минимизировать риски.

5. Марафон, а не спринт: Трейдинг – это долгосрочный процесс, требующий терпения и дисциплины

Преодоление волатильности:

Антон рекомендует использовать волатильность рынка в своих интересах, рассчитывая волатильность за последние 10 дней для установки стоп-лоссов и тейк-профитов

Роль крупных участников:

Антон объясняет, что крупные участники рынка, такие как фонды и банки, играют ключевую роль в формировании трендов. Трейдеры должны стремиться "прятаться" за крупными участниками, следуя за их действиями и анализируя их стратегии

Заключение:

Антон подчеркивает важность адаптации к текущим рыночным условиям и диверсификации портфеля. Он рекомендует трейдерам постоянно учиться и развиваться, использовать тренды и ликвидность для принятия обоснованных торговых решений

#трейдинг #теханализ #инвестиции #ликвидность #волатильность #диверсификация

https://t.me/briefly_finance_and_invest