Сбербанк

Рекомендации по покупке акций из видео БКС Live за 15 августа 2024 и разбор акций

Продолжение...

Канал: БКС Live

Дата: 15 августа 2024

https://www.youtube.com/watch?v=wbY-KPe2wfQ

Рекомендации по покупке акций из видео БКС Live за 15 августа 2024 и разбор акций

В ходе обсуждения эксперты из БКС рекомендовали обратить внимание на следующие акции:

1. "Сургутнефтегаз" привилегированные акции (Сургутнефтегаз преф) - была отмечена как одна из топовых позиций в портфеле из-за её привлекательной дивидендной доходности, особенно на фоне ослабления рубля.

2. "Татнефть" - также включена в список рекомендуемых бумаг, несмотря на общие риски для нефтяного сектора.

3. "Роснефть" - акции упоминались как привлекательные, но с оговоркой на общие риски нефтяного сектора.

4. Технологический сектор:

- "Яндекс" и "Positive Technologies" - были рекомендованы как перспективные акции в технологическом секторе, учитывая тренды на импортозамещение и развитие отечественного ПО.

- Компании, связанные с импортозамещением в области технологий (например, ASRT и Diasoft) - упоминались как интересные для инвестирования.

5. Здравоохранение:

- "Евромед" и "Мать и дитя" - были выделены как привлекательные бумаги в секторе здравоохранения. "Евромед" интересен возможностью возобновления выплат дивидендов, а "Мать и дитя" - из-за своей стабильности и привлекательной дивидендной доходности.

6. Финансовый сектор:

- "Сбербанк" - остаётся в числе топовых позиций в портфеле, несмотря на чувствительность к экономическим циклам и высокую процентную ставку.

Эти рекомендации основаны на текущей макроэкономической ситуации и ожиданиях дальнейшего развития российской экономики.

#Сургутнефтегаз #Татнефть #Роснефть #Яндекс #PositiveTechnologies #ASRT #Diasoft #Евромед #Матьидитя #Сбербанк #ФондовыйРынок #РоссийскиеАкции #Инвестиции #Экономика #ФинансовыйАнализ #Технологии #Здравоохранение #Нефтегаз #Дивиденды #БКС

Василий Олейник: Список рекомендаций по покупке акций от 16 августа 2024 из передачи Деньги не спят

Канал: Деньги не спят

Дата: 16 августа 2024

Василий Олейник: Список рекомендаций по покупке акций от 16 августа 2024 из передачи Деньги не спят

https://www.youtube.com/watch?v=z9KHDJAnWjU

Рекомендации по покупкам от Василия Олейника:

Василий Олейник дал ряд рекомендаций по инвестициям и конкретным акциям, которые могут быть интересны инвесторам в текущих условиях экономической нестабильности и возможной девальвации рубля. Вот основные моменты:

Нефтегазовый сектор:

- Татнефть: Рекомендована как одна из лучших идей в нефтегазовом секторе. Компанию отличает отсутствие долгов и ориентация на внутренний рынок нефти, что делает её устойчивой к внешним шокам.

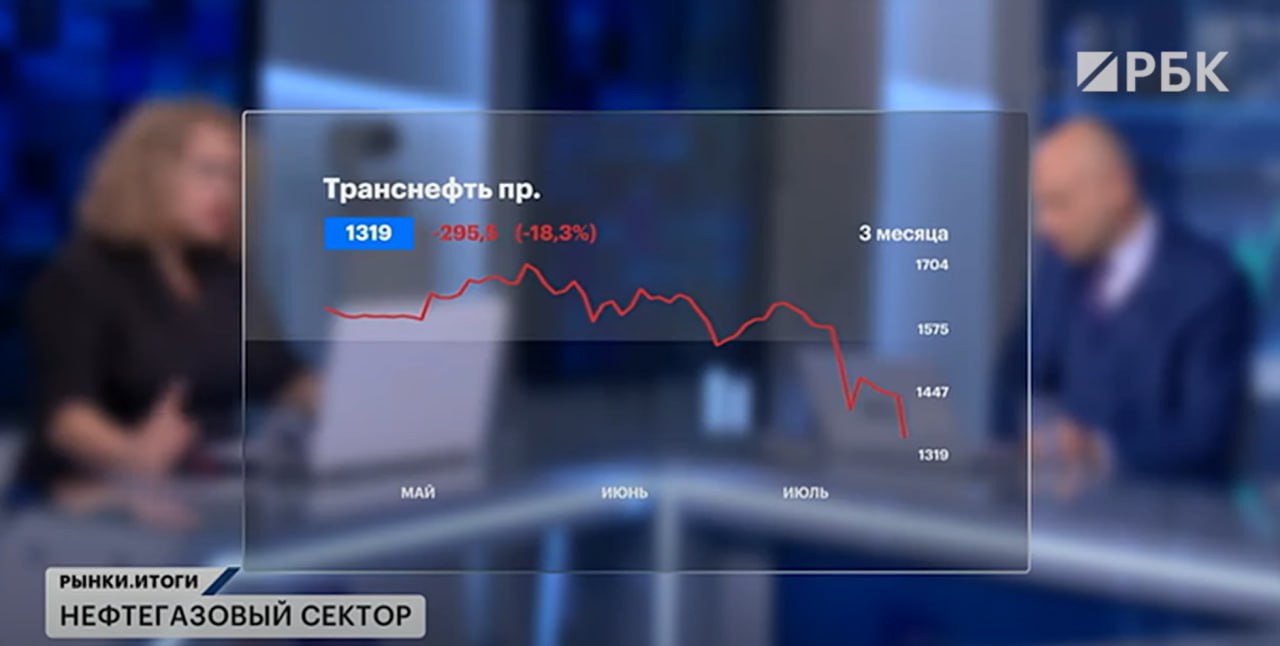

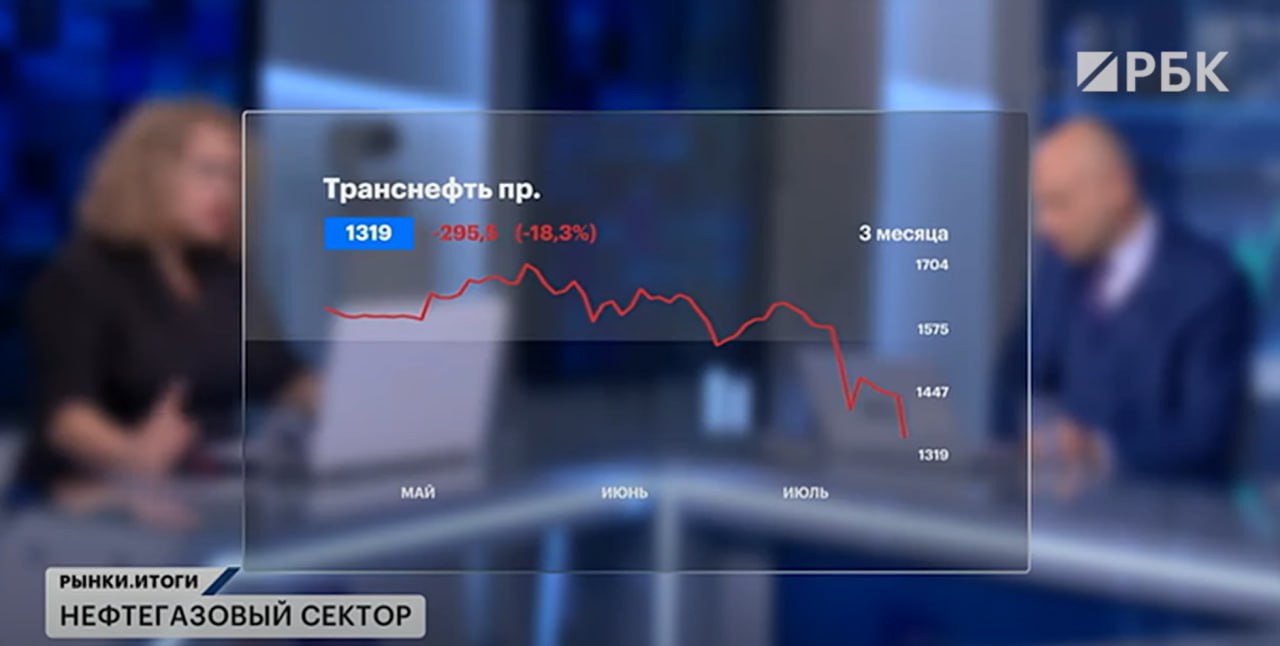

- Газпромнефть: Также рассматривается как перспективный выбор наряду с Транснефтью. Компании нравятся Василию больше, чем Роснефть и ЛУКОЙЛ.

- Транснефть: Одна из ключевых рекомендаций. Олейник считает, что она достойна внимания инвесторов из-за стабильного финансового положения и отсутствия долгов.

- Новатэк и Сургутнефтегаз: Олейник также отметил эти компании как более предпочтительные в сравнении с Роснефтью и ЛУКОЙЛом.

Фондовый рынок:

- Яндекс: Компания удерживает хорошие позиции на рынке, несмотря на геополитические риски. Василий Олейник советует держать её в портфеле и подкупать на коррекциях.

- Магнит: Хотя позиция в Магните у Василия сейчас убыточная, он продолжает держать её, учитывая потенциал для восстановления.

Экспортные компании:

- Транснефть, Новатэк, Сургутнефтегаз, НМТП, Газпромнефть: Василий рекомендует сосредоточиться на этих компаниях, так как они могут выиграть от девальвации рубля. Эти компании характеризуются хорошими финансовыми показателями и отсутствием больших долгов.

Банковский сектор:

- Сбербанк и ВТБ: Олейник считает, что в конце года может быть смысл подбирать акции банков. Особенно он выделяет ВТБ, который может удивить позитивными результатами по итогам года, несмотря на текущие сложности.

Другие сектора:

- Ростелеком: Рекомендован как надёжная инвестиция в условиях нестабильности, компания сохраняет хорошие позиции на рынке.

- Полюс Золото: Василий упомянул эту компанию как хорошую инвестицию среди золотодобытчиков, учитывая её стабильные показатели на рынке.

Эти рекомендации базируются на текущей экономической ситуации и возможных изменениях в валютном курсе, что может серьёзно повлиять на рынок в ближайшие месяцы.

#Татнефть #Газпромнефть #Транснефть #Новатэк #Сургутнефтегаз #НМТП #Сбербанк #ВТБ #Яндекс #Магнит #Ростелеком #ПолюсЗолото #Олейник #ВасилийОлейник #ДеньгиНеСпят

Итоги недели. Негатив прилетел: рынки отпадали или настоящий обвал впереди? Геополитика давит на газ

Канал: РБК Инвестиции

Дата: 10 августа 2024

Итоги недели. Негатив прилетел: рынки отпадали или настоящий обвал впереди? Геополитика давит на газ

https://www.youtube.com/watch?v=lYUhVeNEv9M

Обзор недели на финансовых рынках: Подробный пересказ

Основное внимание было уделено снижению рынка акций, росту ОФЗ, отчетам крупнейших компаний, а также ожиданию рецессии в США.

Ситуация на рынке акций

На фоне общей нестабильности, рынок акций продолжал демонстрировать волатильность. Основной акцент был сделан на динамике индекса Московской биржи, который находится в коррекции. После достижения максимальных значений в мае, рынок снизился на 20-21%, и дальнейшее развитие событий остается непредсказуемым. Эксперты прогнозируют возможность дальнейшего падения до уровней 2500 или даже 2300 пунктов.

Несмотря на это, отдельные эмитенты показывают стабильность, а в некоторых случаях даже рост, что свидетельствует о неоднородности текущей ситуации на рынке. Например, акции Сбербанка остаются в числе фаворитов среди инвесторов, несмотря на падение вместе с остальным рынком.

Облигации федерального займа (ОФЗ)

Рынок ОФЗ также испытывает определенную стабилизацию, но остается под давлением из-за высоких процентных ставок. Министерство финансов привлекает средства под ставки в районе 15-16% годовых, что вызывает обеспокоенность участников рынка.

Отчеты компаний: Сбербанк, OZON и VK

Особое внимание уделено отчетам крупнейших компаний. Сбербанк отчитался о росте чистой прибыли на 6% за 7 месяцев, несмотря на высокие процентные ставки и снижение активности в ипотечном и другом кредитовании. Это подтверждает устойчивость банка к негативным рыночным условиям.

OZON и VK, напротив, показали негативные результаты. Убытки VK за полугодие удвоились, достигнув 244 млрд рублей. Несмотря на рост числа установок и суточного времени просмотра, компании предстоит преодолеть серьезные финансовые трудности, связанные с высокой задолженностью и необходимостью инвестиций.

Ожидание рецессии в США

Мировые рынки продолжают находиться под давлением ожиданий рецессии в США. Слабые данные по безработице и повышение ставок в Японии вызвали волну панических продаж, которая затронула не только акции, но и сырьевые товары, такие как нефть и золото. Эксперты отмечают, что в ближайшие недели вероятность дальнейшего снижения индексов остается высокой.

Влияние на российский рынок

Хотя российский рынок акций и облигаций менее подвержен влиянию глобальных факторов из-за своей изолированности, рецессия в США может негативно сказаться на настроениях инвесторов и через сырьевые товары, составляющие основу российского экспорта. Это, в свою очередь, может привести к снижению доходности компаний и их дивидендов, что сделает рынок менее привлекательным для инвесторов.

Инфляция в России

Внутренние экономические условия также остаются напряженными. Инфляция в России ускорилась до 9,1% в годовом выражении, а за месяц рост составил 1,14%. Это подталкивает Центральный банк к дальнейшему повышению ключевой ставки, что оказывает давление на рынок акций. Прогнозы по инфляции на конец года остаются высокими, в диапазоне 6,5-7%, что может привести к еще одному повышению ставки.

Рубль и валютный рынок

Рубль также столкнулся с трудностями, несмотря на положительное сальдо торгового баланса. Основной причиной ослабления национальной валюты стало отсутствие ликвидности в юанях на бирже, что привело к росту ставок и усилению давления на рубль. В этих условиях диапазон курса рубля остается неопределенным, и эксперты не исключают дальнейшего ослабления национальной валюты.

Заключение

Текущая ситуация на финансовых рынках остается сложной и непредсказуемой. Инвесторам рекомендуется сохранять осторожность, избегая активных покупок акций, и фокусироваться на более консервативных инструментах, таких как фонды денежного рынка. Важно следить за дальнейшим развитием событий как на мировых рынках, так и в российской экономике, чтобы своевременно реагировать на возможные риски.

#РынокАкций #ОФЗ #Сбербанк #OZON #VK #Инфляция #Рецессия #ФинансовыеРынки #Рубль #Инвестиции #РБК #РБКИнвестиции

Когда будет отскок на российском рынке? Дивиденды ФосАгро, акции HeadHunter и Ozon, IPO Sokolov

Канал: РБК Инвестиции

Дата: 7 августа 2024

Когда будет отскок на российском рынке? Дивиденды ФосАгро, акции HeadHunter и Ozon, IPO Sokolov

https://www.youtube.com/watch?v=EGL3JI5aQTo

Главная тема второй день подряд – стабилизация ситуации на мировых биржах. Увидим ли мы отскок на российском рынке акций или нет? Вчера индекс Мосбиржи показал динамику, близкую к нулевой. Но сегодня утром мы видим позитивный внешний фон: хорошие новости из Японии, признаки стабилизации.

Ситуация на мировых рынках

Во-первых, японский индекс Никкей практически отыграл потери, понесённые в начале недели во время «чёрного понедельника». Сейчас индекс прибавляет процент, а индекс Топикс – 2%. Японская иена дешевеет на 2%, и представитель Банка Японии Сито Учида поддержал рынки, указав, что банк не будет спешить с дальнейшим повышением процентных ставок. Это позитивно влияет на настроение инвесторов. Фьючерсы на американские фондовые индексы показывают прирост примерно на полпроцента

Главные события дня для российского фондового рынка

Сегодня Банк России выпустит минутки по итогам прошедшего заседания, а также данные по недельной инфляции. Годовая инфляция снизилась почти до 9.9%, недельная инфляция составила 0.08% против 0.11% недели ранее. Также компания ФосАгро сегодня отчитается по МСФО за второй квартал. Минфин проведёт аукцион по размещению облигаций федерального займа (ОФЗ) с погашением в 2025 и 2037 годах. Сегодня последний день приёма заявок на IPO компании «Сокол». Аналитики Финама оценили бизнес компании в 85 млрд рублей.

Экспертное мнение о российском рынке акций

Наш гость сегодня – Вячеслав Берников, главный аналитик Совкомбанка. Он обсудит ситуацию на российском рынке акций. Несмотря на медвежий тренд и падение на 20%, российский рынок акций не сильно пострадал по сравнению с мировыми рынками. Ожидания по снижению ставки изменились, и это влияет на рынок. Рубль неожиданно крепкий, что негативно влияет на нефтегазовые компании. Несмотря на это, российский рынок акций остаётся дешёвым по мультипликаторам.

Дивиденды ФосАгро и отчётность

Сегодня ФосАгро отчитается за второй квартал, и интрига связана с дивидендами. Аналитики предполагают, что результаты будут близки к значениям прошлого квартала, но с возможным улучшением свободного денежного потока. Также обсуждается отчётность VK и HeadHunter. VK продемонстрировала рост акций на 4% из-за увеличения количества скачиваний приложения VK Video на фоне проблем с YouTube. HeadHunter, напротив, просел на 3% из-за завершения процедуры редомициляции.

Ожидания по акциям HeadHunter и Ozon

HeadHunter генерирует значительный денежный поток и рост прибыли, что делает его привлекательной компанией. Однако редомициляция может привести к снижению цен акций. Ozon также интересен инвесторам, несмотря на финансовые сложности и высокие оценки акций. Компания улучшает свои рыночные позиции и развивается в области финтеха.

Банковский сектор и Сбербанк

На этой неделе ожидается отчётность Сбербанка за второй квартал, что является одним из главных событий. Сбербанк остаётся одной из любимых акций розничных инвесторов, несмотря на то, что большая часть позитивных ожиданий уже включена в цену. Аналитики также выделяют банк Санкт-Петербург, который демонстрирует высокую рентабельность и устойчивый рост.

Рынок IPO и прогнозы

Рынок IPO в России на переходном этапе, переориентируясь с крупных компаний на быстрорастущие. Примером является компания «Соколов», которая планирует провести IPO в третьем квартале 2025 года, разместив акции на 15 млрд рублей. Несмотря на снижение рынка акций, такие компании привлекают новых инвесторов и активы.

Заключение и прогнозы

Российский рынок акций остаётся дешевым и привлекательным для инвесторов, особенно в условиях высокой макроэкономической неопределённости. Аналитики советуют осторожность и внимательное изучение финансовых показателей компаний. Сегодня ожидается открытие торгов на российском фондовом рынке с положительной динамикой.

#РоссийскийРынок #Акции #ФосАгро #HeadHunter #Ozon #IPO #Сбербанк #Инвестиции #Финансы #Экономика

Рекомендации по покупке активов активов из передачи Деньги не спят от 2 августа 2024

Канал: Деньги не спят

Дата: 2 августа 2024

Рекомендации по покупке активов активов из передачи Деньги не спят от 2 августа 2024

https://www.youtube.com/watch?v=I6_7gSc0DWk&t=1430s

Акции:

- Газпромнефть: Рекомендуется на коррекции подбирать акции Газпромнефти, так как результаты компании были лучше, чем у многих других в секторе.

- Транснефть: Одна из лучших историй на рынке, рекомендуемая для покупки даже при возможных коррекциях.

- НМТП: Также рекомендована для покупки на коррекциях, с акцентом на сильные финансовые показатели и хорошую позицию на рынке.

- Газпром: Рекомендуется к удержанию с минимальной долей в портфеле, несмотря на противоречивые финансовые показатели, из-за отсутствия продаж со стороны крупных игроков.

- Сбербанк: Хотя и упомянуто с осторожностью, его наличие в портфеле считается допустимым.

- Яндекс: Несмотря на текущие сложности, доля в 2% от портфеля допускается для долгосрочных инвестиций.

Облигации:

- ОФЗ (Облигации федерального займа): Рекомендуется инвестирование в ОФЗ с фиксированным купоном, несмотря на высокие ставки, особенно если они показывают рост на первичном рынке.

- Флотеры (облигации с плавающей ставкой): Высокий спрос на флотеры также делает их привлекательными для инвестиций.

- Замещающие облигации от Газпром капитала: Рекомендуются к формированию позиций на текущем уровне, так как они показывают признаки локального дна.

Прочие активы:

- Золото: Рекомендуется держать золото в портфеле и покупать на коррекциях, основываясь на больших закупках центральными банками и прогнозах снижения ставки ФРС.

- Биткойн: Рекомендуется для долгосрочных инвестиций, особенно учитывая поддержку криптовалют со стороны крупных игроков и политиков в США.

Эти рекомендации основаны на текущем анализе рынка и стратегиях инвестирования, обсуждаемых в видео.

Полный обзор передачи: https://rf2.ru/1722689441.html

#Газпромнефть #Транснефть #НМТП #Газпром #Сбербанк #Яндекс #ОФЗ #Флотеры #Облигации #Золото #Биткойн #Инвестиции #РынокАкций #ФинансовыеРынки #ДолгосрочныеИнвестиции #РоссийскиеАкции #ФондовыйРынок #ФинансовыеСоветы

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

Канал: РБК Инвестиции

Дата: 18 июля 2024

Дивгэп «Сургутнефтегаза», редомициляция «Русагро», как защититься от инфляции, отчёт ММК

https://www.youtube.com/watch?v=HcF5x4V-vdw

В передаче обсуждались следующие рекомендации по покупке акций и инвестиционным стратегиям:

1. Сургутнефтегаз (привилегированные акции):

- Рекомендации: Акции упали на 20% после дивидендного гэпа. Инвесторам рекомендуется держать эти акции, так как обычно они восстанавливаются в течение 10 дней. Если акции не восстановятся, возможно более глубокое падение до уровня 42 рублей.

- Технический анализ: Важно, чтобы акции закрепились выше отметки 48 рублей. Если этого не произойдет в ближайшие 10 дней, возможна длительная просадка.

2. Газпром:

- Рекомендации: Акции временно сняты с рекомендаций. Технический анализ показывает нисходящий тренд. Инвесторам рекомендуется наблюдать за отметкой 117 рублей, так как её пробой может усилить падение акций.

3. Лукойл:

- Рекомендации: Для покупки акций рекомендуется обратить внимание на отметку 7100 рублей. Если цена закрепится выше, это будет сигналом для инвесторов. Альтернативно, если акции упадут до уровня 5150 рублей, это может стать новой точкой входа.

4. Новатэк:

- Рекомендации: Акции находятся в нисходящем тренде с ноября 2023 года. Инвесторам рекомендуется обратить внимание на уровень 800 рублей для возможных покупок.

5. Русагро:

- Рекомендации: Инвесторам рекомендуется держать акции только в случае, если они закрепятся над уровнем 1700 рублей. В противном случае, возможно падение до 800-700 рублей.

6. Сбербанк (привилегированные акции), Московская биржа, Банк Санкт-Петербург:

- Рекомендации: Эти акции считаются сильными с точки зрения технического анализа и рекомендуются для долгосрочных инвестиций.

7. Инфляционные облигации (ОФЗ):

- Рекомендации: Рекомендуется как альтернатива недвижимости для защиты от инфляции. Они обеспечивают доходность выше инфляции и не требуют значительных первоначальных вложений.

#Сургутнефтегаз #инвестиции #акции #теханализ #Газпром #Лукойл #Новатэк #Русагро #Сбербанк #МосковскаяБиржа #БанкСПБ #долгосрочныеинвестиции #ОФЗ #облигации #инфляция

Качели индекса Мосбиржи, обвал акций МТС, перспективы «Новатэка» и «Газпрома»

Канал: РБК Инвестиции

Дата: 16 июля 2024

Качели индекса Мосбиржи, обвал акций МТС, перспективы «Новатэка» и «Газпрома»

https://www.youtube.com/watch?v=riUCql5ocJI

Рекомендации по инвестициям

Газпром

- Акции Газпрома: несмотря на общее снижение рынка, акции Газпрома оставались в плюсе и к вечеру потянули рынок вверх.

- Поставки трубопроводного газа: увеличились как в Китай, так и в Европу. Поставки в Европу выросли на 24% в первом полугодии, а в Китай более чем на треть.

- Транзит газа через Украину: ожидается, что Евросоюз продлит соглашение по транзиту газа через Украину до 2025 года, что поддерживает акции Газпрома.

X5

- Увеличение объема продаж: во втором квартале общий объем продаж увеличился на 25%.

- Средний чек: вырос на 12% год к году.

- Торговля акциями: акции компании пока не торгуются, ожидается возобновление торгов осенью.

Золото

- Новые рекорды по стоимости: на спотовом рынке золото достигло стоимости 2466 долларов за унцию, а на биржевых торгах – до 1470 долларов.

Яндекс NV

- Обратный выкуп акций: планируется проведение обратного выкупа акций.

- Возобновление торгов: ожидается возобновление торгов акциями компании.

Долгосрочные облигации

- Фиксированная доходность: рекомендуется рассматривать инвестиции в инструменты с фиксированной доходностью, особенно долгосрочные облигации с доходностью 16.2%.

- Риск реструктуризации: нужно учитывать возможность реструктуризации компаний через 10 лет и соответствующие риски.

Газпромнефть

- Высокие дивиденды: компания выплачивает высокие дивиденды и является перспективной для инвесторов.

Инвестиции в искусство

- Диверсификация портфеля: рекомендуется диверсифицировать вложения за счет предметов искусства.

- Риски и доходы: вкладываться лучше в несколько работ, чтобы минимизировать риски.

Рекомендации управляющего портфелем Дмитрия Александрова

- Диверсификация по валютам и инструментам: в портфеле должны присутствовать доллары США, евро и замещающие облигации, которые рассчитываются в рублях по курсу Центробанка.

- Рублевая часть портфеля: состоит из денежных рынков, облигаций и акций.

- Московская биржа: получает проценты от операций с ликвидностью.

- Intero: стоит дешевле, чем объем кэша на балансе компании.

- Сбербанк: платит высокие дивиденды, продолжает показывать хорошие результаты.

- Газпромнефть: флагман для Газпрома, стабильные высокие дивиденды.

- Инструменты биржевого рынка: рекомендуется также рассматривать инвестиции в предметы искусства для диверсификации.

Лукойл

- Выкуп своих акций: есть неочевидный катализатор – разрешение комиссии на выкуп своих акций за полцены у недружественных нерезидентов.

- Рост капитализации: если выкуп произойдет, капитализация компании может вырасти на 15-30%, что приведет к увеличению выплат дивидендов.

Рынок облигаций

- Госдолг и облигации с фиксированной доходностью: предпочтительно инвестировать в государственные облигации, чтобы сократить риски дефолта.

#Газпром #X5 #Золото #Яндекс #Облигации #Газпромнефть #Инвестиции #Искусство #Сбербанк #Лукойл #РынокОблигаций #Диверсификация #ФиксированнаяДоходность #ФондовыйРынок #РоссийскийРынок #ФинансовыеРекомендации

https://t.me/briefly_finance_and_invest