Какие акции покупать? Северсталь Новатэк Курс доллара Магнит Тинькофф Дивиденды ОФЗ. Вторая часть

Продолжение...

Канал: Финансовая независимость

Дата: 5 августа 2024

Какие акции покупать? Северсталь Новатэк Курс доллара Магнит Тинькофф Дивиденды ОФЗ. Вторая часть

https://www.youtube.com/watch?v=Qy9z9YAhsKk

# МВидео

Недавно мы стали свидетелями резких движений по акциям МВидео. Генеральный директор компании стал мажоритарным акционером, получив право распоряжаться более чем 5% голосов. Это было необходимо для повышения эффективности корпоративного управления и улучшения финансового результата. У МВидео высокая долговая нагрузка, что создает давление из-за роста ключевой ставки.

МВидео наращивает ключевые бизнес показатели, расширяет ассортимент и открывает магазины компактного формата. Менеджмент видит потенциал в развитии сервисного и финтех направлений. Будущие проблемы с выручкой и прибылью возможны из-за снижения активности потребителей, покупающих электронику в кредит.

# АФК Система

На прошлой неделе АФК Система поделилась дивидендами со своими акционерами. У меня есть акции системы на счете "оранжевого инвестирования" и на ИИС. Позиция небольшая, поэтому и дивидендов немного. Компания не считается дивидендной акцией, и дивидендная доходность оказалась низкой. У системы традиционно высокая долговая нагрузка, что создает сложности в обслуживании долгов.

У эмитента есть потенциал роста, связанный с перспективой вывода на биржу некоторых компаний холдинга, таких как агрохолдинг "Степь". Риски по эмитенту увеличились, что отразилось на котировках акций. Инвесторам нужно быть осторожными и правильно балансировать риски.

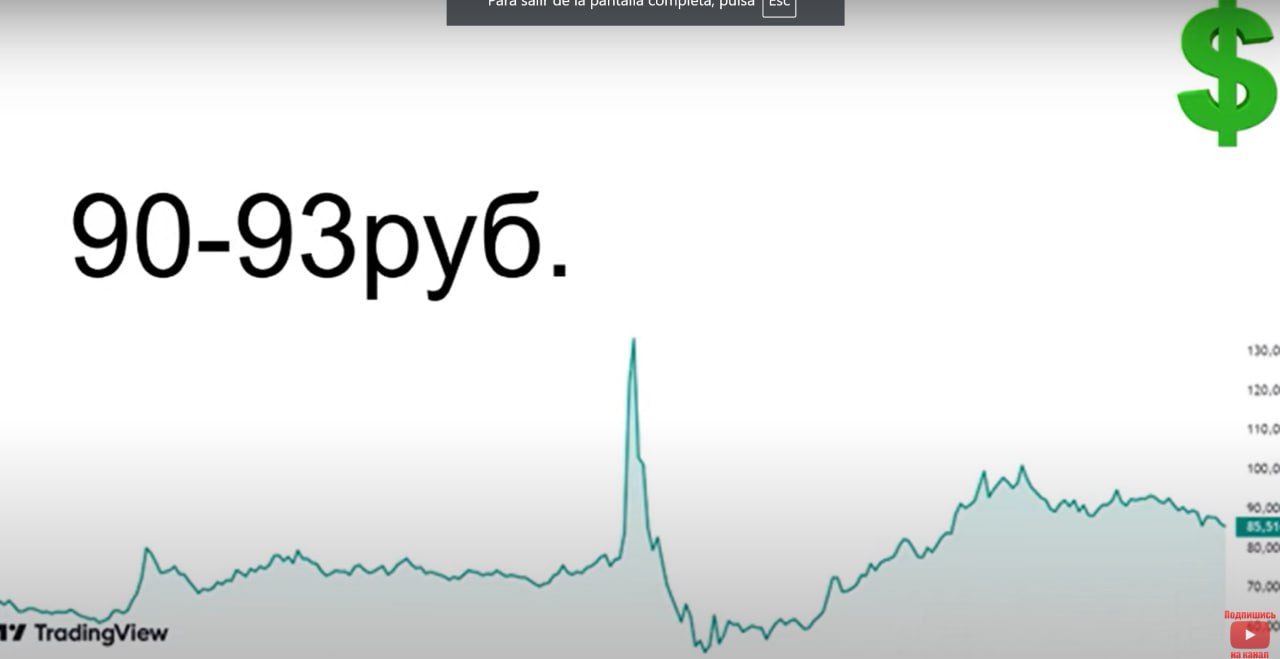

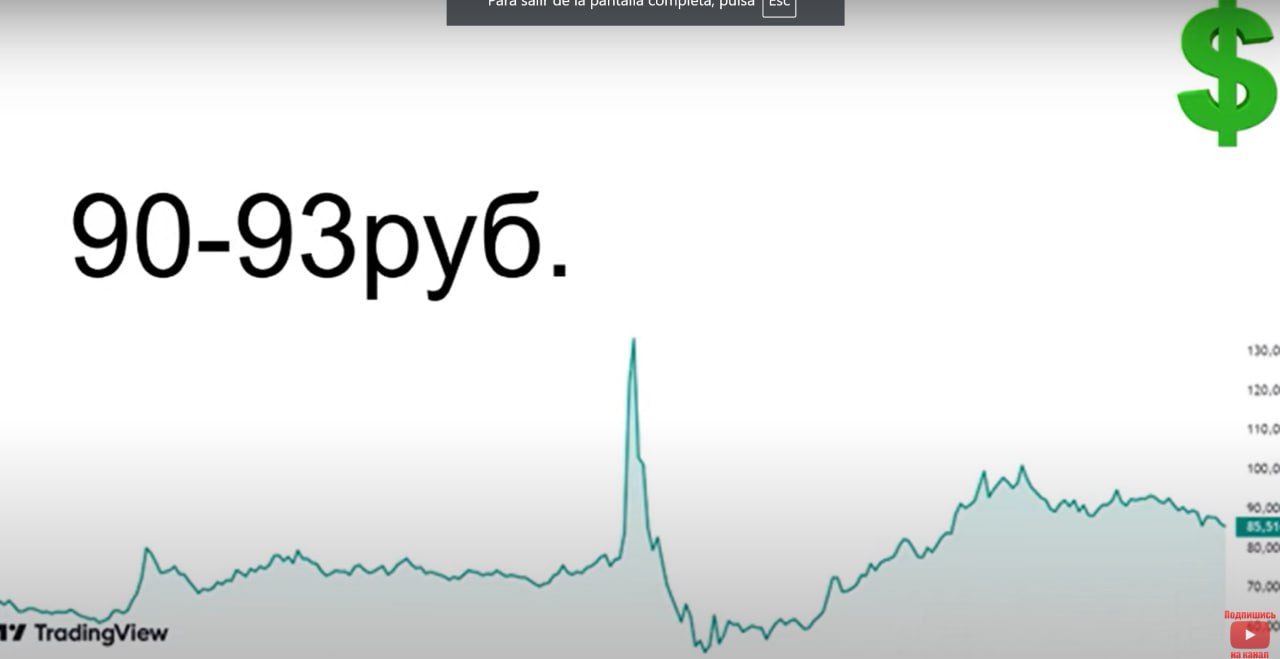

# Курс доллара

Постепенное укрепление рубля продолжается. Это связано с проблемами международных платежей за импорт, особенно с китайскими банками. Возникла инициатива разрешить криптовалюту как средство международных платежей. Проблемы с платежами могут привести к дальнейшему укреплению рубля. Если они будут решены, курс доллара может вернуться к уровням 90-93 рубля.

Укрепление рубля создает головную боль финансовым властям, так как проблемы с бюджетом и ФНБ существуют. Если тенденция на укрепление рубля продолжится, возможно корректирование курсов со стороны финансовых властей.

# ОФЗ

Смотрим на индекс RGBI, который характеризует динамику рынка госдолга России. Попытка восстановления видна, возможно, мы проходим дно по ОФЗ. Если антиинфляционные тенденции наберут силу, цены на ОФЗ могут измениться. Дополнительным фактором будет рассмотрение бюджета на следующий год. Снижение цен на ОФЗ позволит купить их по низким ценам и сформировать объемные позиции с хорошей доходностью к погашению.

# Покупки

За прошедшую неделю было 17 покупок, что заметное ускорение. Некоторые бумаги показали привлекательные ценовые уровни. Инвестиционные активы приобретаются на коррекциях. Виртуальные покупки иностранных акций, российские акции, облигации и фонды.

# Магнит

Акции Магнита снижались из-за общей коррекции и неожиданного снижения дивидендов. Это позволило купить акции по нормальным ценам. Риск - снижение потребительской активности из-за высокой ключевой ставки. Проблемы с коммуникацией с акционерами также учитываются.

# ТКС Холдинг

В мае начались покупки ТКС Холдинга после переезда компании в российскую юрисдикцию. Банк хорошо развивается, но есть риски после переезда и слияния с Росбанком. Покупки продолжаются осторожно, без фанатизма.

На сегодня это все. Успехов и финансовой независимости. Да пребудет с вами сила сложного процента!

Подробнее о финансах в телеграм канала: https://t.me/briefly_finance_and_invest

#Северсталь #Новатэк #МВидео #АФК_Система #Магнит #ТКС_Холдинг #Тинькофф

Разбор акций российских банков и девелоперов: Сбер, ВТБ и TCS Group, Самолет, ПИК

Канал: БКС Live

Дата: 10 июля 2024

https://www.youtube.com/live/ap_HwtKxrgU?si=MsV0u9quxjglcqyi

Разбор акций российских банков и девелоперов: Сбер, ВТБ и TCS Group, Самолет, ПИК

В программе БКС Live обсуждали акции российских банков и девелоперов. Главный аналитик Елена Царёва поделилась рекомендациями по нескольким компаниям.

Банковский сектор:

1. Сбер:

- Рекомендации: Акция остаётся привлекательной благодаря высокому качеству активов, рентабельности и внедрению искусственного интеллекта.

- Дивидендный гэп: Точную дату закрытия гэпа предсказать сложно, но исторически этот процесс занимал от двух недель до двух месяцев.

- Финансовое положение: Сбер демонстрирует стабильный рост прибыли и хорошую капитализацию.

2. ВТБ:

- Рекомендации: Прогноз позитивный. Несмотря на прошлые трудности и убытки в 2022 году, ВТБ восстановился и готовит дивидендный сюрприз.

- Рентабельность: Банк показывает высокую рентабельность капитала и завершил год с хорошими финансовыми результатами.

- Дивиденды: Ожидается возврат к выплате дивидендов, что делает акцию привлекательной для инвесторов.

3. Тинькофф (TCS Group):

- Рекомендации: Акция недооценена. Банк активно растёт, а приобретение Росбанка значительно увеличивает его вес в секторе.

- Финансовое положение: Тинькофф остаётся сильным финтех-банком с 40 миллионами клиентов и высокой рентабельностью.

- Дивиденды: Вопрос выплаты дивидендов будет обсуждаться после завершения сделки с Росбанком и финализации новых структур компании.

4. Совкомбанк:

- Рекомендации: Позитивный взгляд сохраняется, несмотря на понижение ожиданий по прибыли из-за высоких процентных ставок.

- Рентабельность: Банк демонстрирует возможность поддерживать рентабельность на уровне 20% и активно расширяет бизнес.

- Финансовое положение: Ожидается устойчивый рост прибыли и стабильные дивидендные выплаты.

5. Московская Биржа:

- Рекомендации: Позитивный прогноз благодаря высоким процентным ставкам и стабильным доходам от процентной деятельности.

- Санкции: Влияние санкций ограничено, основной удар пришёлся на валютный рынок, но это не сильно повлияло на общую прибыль.

- Финансовое положение: Биржа показывает устойчивые результаты и остаётся привлекательной для инвесторов.

Девелоперский сектор:

1. Самолет:

- Рекомендации: Позитивный прогноз. Компания лидирует по объёмам незавершённого строительства и продажам.

- Финансовое положение: Самолет демонстрирует высокие темпы роста продаж, активно развивается в регионах и увеличивает земельный банк.

- Перспективы: Несмотря на завершение льготных ипотечных программ, компания поддерживает высокие темпы роста благодаря внутренним программам.

2. Эталон:

- Рекомендации: Позитивный взгляд. Компания показывает хорошую динамику и активно развивает присутствие в регионах.

- Финансовое положение: Эталон демонстрирует устойчивый рост продаж и высокие финансовые результаты.

- Перспективы: Диверсификация деятельности и региональное развитие делают акцию привлекательной для инвесторов.

3. ПИК и ЛСР:

- Рекомендации: Нейтральный взгляд. Высокие процентные ставки по ипотеке могут снизить спрос на жильё, что отразится на продажах и прибыли компаний.

- Финансовое положение: Компании продолжают работать стабильно, но сталкиваются с вызовами из-за изменений в ипотечном рынке.

- Перспективы: Акции остаются стабильными, но менее привлекательными в текущих условиях высокого процентного давления.

Эти рекомендации основаны на текущих макроэкономических прогнозах и оценках финансовых показателей компаний.

#Сбер #ВТБ #Тинькофф #Совкомбанк #МосковскаяБиржа #Самолет #Эталон #ПИК #ЛСР #Акции #Инвестиции #Финансы #БанковскийСектор #Девелоперы

https://t.me/briefly_finance_and_invest

Евгений Коган: Ответы на вопросы

Канал: Bitkogan Talks

Дата: 27 июня 2024

Евгений Коган: Ответы на вопросы

https://www.youtube.com/live/PNC8KUijAdM?si=lEzoJKsSZuDtE-ST

Коган в своей беседе рекомендовал обратить внимание на несколько инвестиционных идей, основываясь на текущей ситуации на рынке:

1. Облигации M-Видео второго выпуска: Он отметил, что рейтинг этого выпуска упал, но это создало возможность для покупки по выгодной цене. Ожидаемая доходность к погашению составляет около 30%.

2. Компания "Самолёт": Несмотря на существующие риски и продажу части активов, он считает, что по текущей цене около 3000 рублей за акцию это все еще перспективная инвестиция. Он также подчеркнул, что отчет за пять месяцев был положительным.

3. АФК "Система": Коган упомянул, что несмотря на проблемы с долгом, он видит потенциал роста акций компании на фоне планируемых IPO, что может создать хороший доход на горизонте двух лет.

4. Индекс Московской биржи (МосБиржа): Коган считает, что индекс МосБиржи может вырасти к концу года на 10-15%, и этот уровень роста является привлекательным для формирования долгосрочных позиций.

5. Тинькофф Банк (ТКС): Он отметил, что синергия от покупки другого банка может привести к улучшению показателей и росту стоимости акций. Также возможное объявление о дивидендах может стать драйвером роста.

6. Ростелеком: В случае падения акций до уровня 76-89 рублей он рекомендует рассмотреть покупку, особенно для тех, кто ищет стабильный дивидендный доход.

Коган подчеркивает важность анализа и выбора конкретных компаний, а не широкого рынка, и советует обращать внимание на фундаментальные показатели и стратегию развития компании

Продолжение ниже...

@briefly_finance_and_invest

#Инвестиции #Рынок #Облигации #MВидео #Доходность #КомпанияСамолет #Акции #АФКСистема #IPO #МосБиржа #ИндексМосковскойБиржи #ТинькоффБанк #Ростелеком #Дивиденды #ФундаментальныйАнализ #СтратегияРазвития #ИнвестиционныеИдеи #ДолгосрочныеПозиции